来源:长江期货 作者:长江期货

研报正文

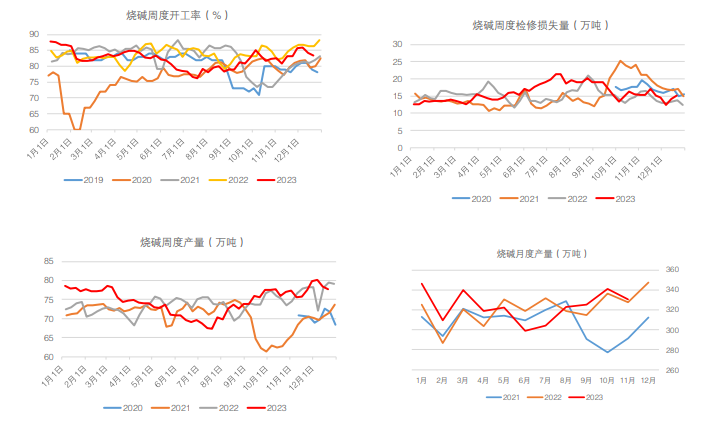

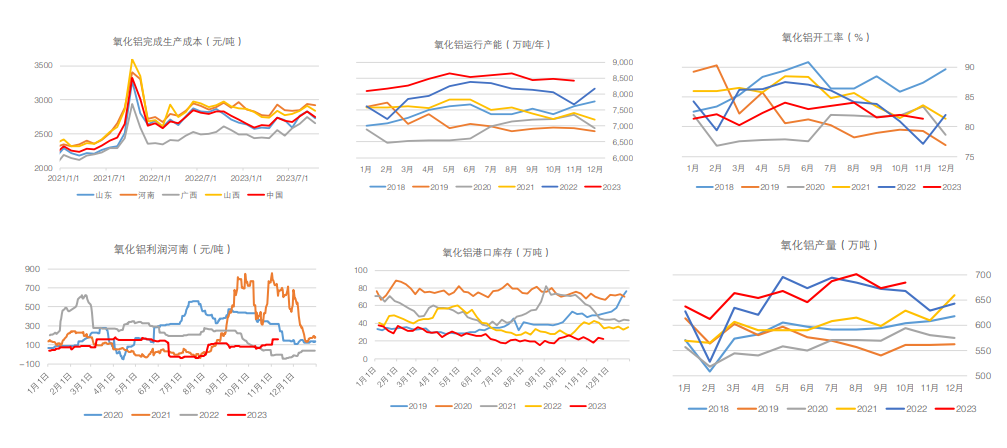

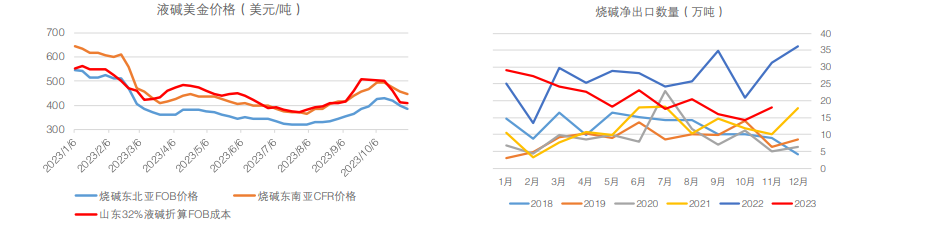

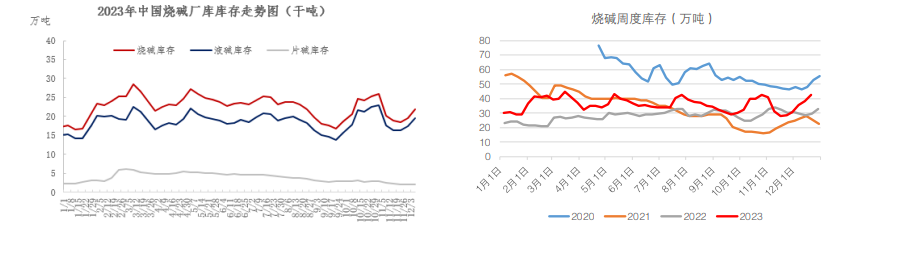

边际变化:截至12月21日,中国20万吨及以上烧碱样本企业周度产能利用率为83.3%(-0.9个百分点),周检 修损失量15.06万吨(+5.68%),周产量77.67万吨(-1.03%);氧化铝周度开工率78%(-2%),粘胶短纤周 度产能利用率82.6%(环比持平),江浙地区综合开机率为65.65%(-1.1个百分点);隆众资讯统计全国20万 吨及以上液碱样本企业总计库存42.48万吨(湿吨),环比+10.35%,同比31.87%。

供需面:

供应方面,烧碱装置检修计划减少,氯碱整体利润尚可,供应回升预期,关注环保等导致装置计划外停 产降负情况。周末齐鲁石化事故,烧碱20万吨,占全国0.5%,对供应直接影响有限,关注后期山东安检力度。

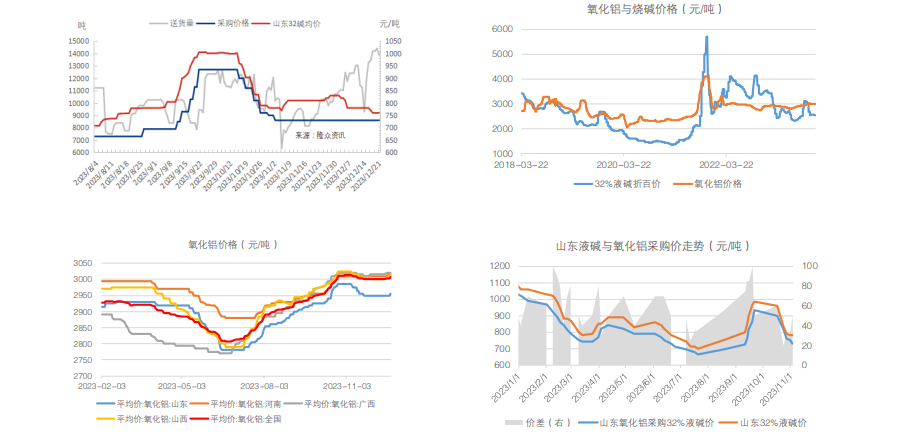

需求方面,需求端步入淡季,氧化铝受几内亚进口矿石存减量预期,氧化铝开工或有下滑可能,如此将对烧碱形 成拖累。印染开工在金九银十过后下降,粘胶短纤开工产量高位提升空间有限。外需清淡,未听闻出口放量。

后市展望

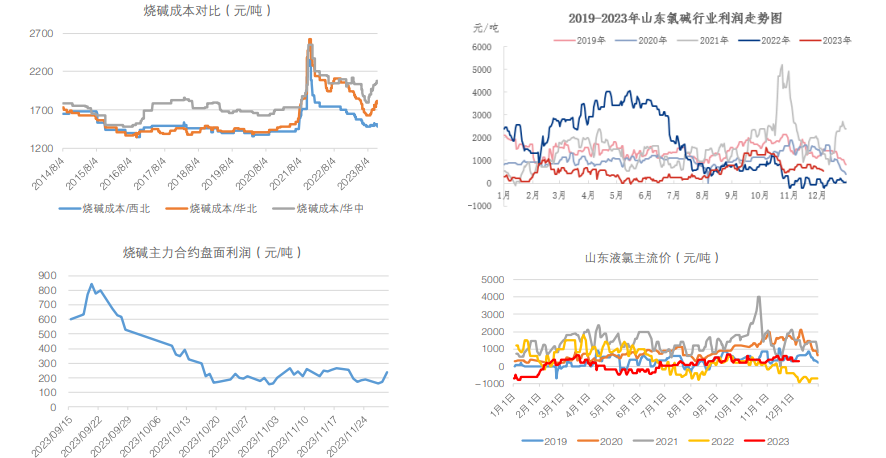

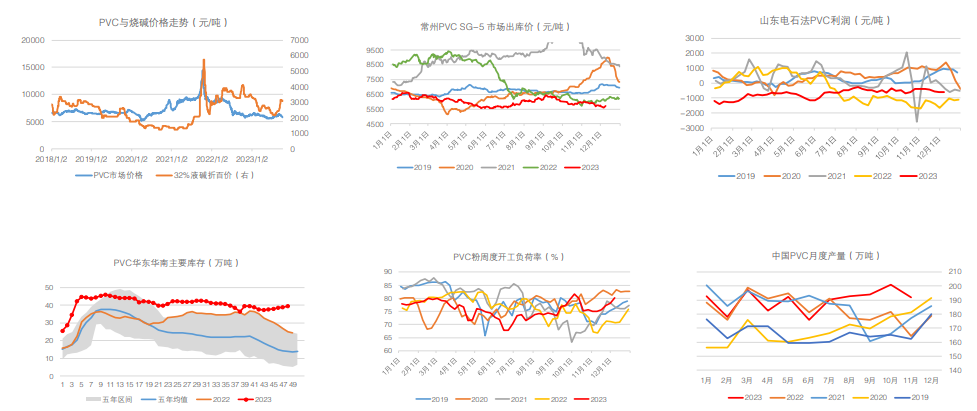

终端淡季需求提升程度受限,供应高位库存端存累库压力,供需面偏弱,主流地区现货价格承压。但 05属于远期合约,近期宏观预期偏暖,加上上游事故扰动,下周期货盘面或偏震荡。

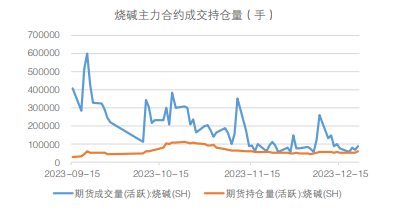

烧碱期货走势回顾

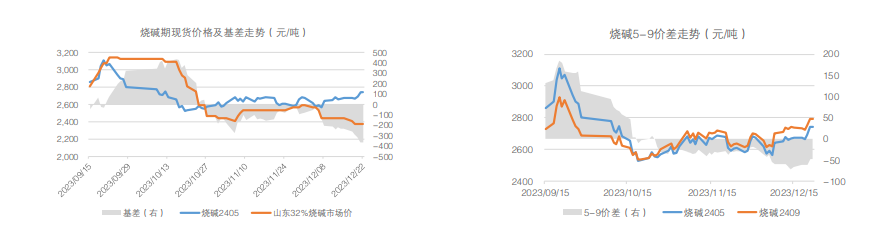

本周主力合约SH2405周涨5.27%收于2814元/吨。

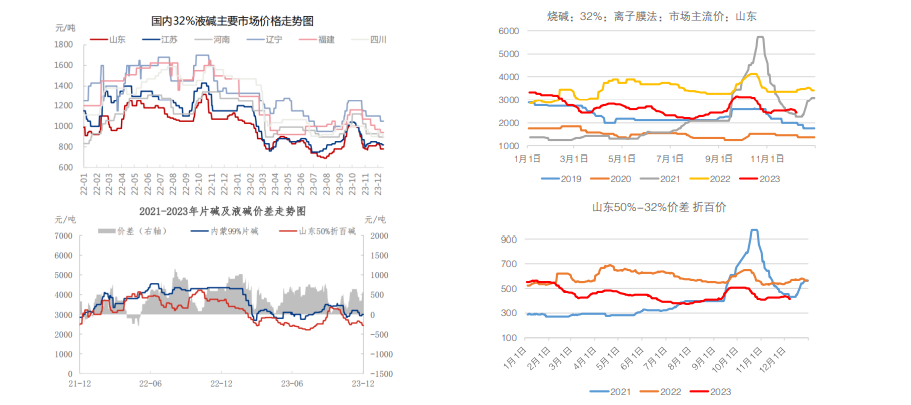

烧碱现货运行情况

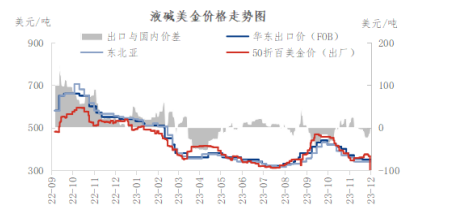

截止12月22日山东32%液碱主流价760(环比上周五-20)元/吨,折百价2375元/吨(环比上周五-63) 。

烧碱基差波动较大

烧碱主力合约为2405,合约较远,现货对其价格约 束较弱,基差波动较大。自烧碱期货上市以来,期 货盘面走势领先现货,烧碱基差大幅走强后走弱。

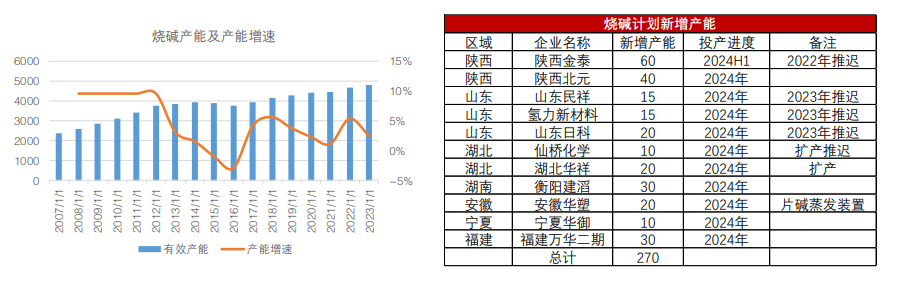

供应:烧碱新增装置情况

供应:烧碱产量回升高位

11月烧碱产量330.4万吨, 环比-3.8%,同比增0.85%。 1-11月我国烧碱产量3560 万吨,同比2022年当期的 3514万吨,增长约1.29%。

截至12月21日,中国20万 吨及以上烧碱样本企业周度 产能利用率为83.3%(-0.9 个百分点),周检修损失量 15.06万吨(+5.68%),周 产量77.67万吨(-1.03%)

需求:氧化铝需求平衡

需求:非铝需求刚需跟进

截至2023年12月21日,粘胶短纤周 度产能利用率82.6%(环比持平), 江浙地区综合开机率为65.65%(-1.1 个百分点) 。

库存累库压力

截至20231221,隆众资讯统计全国20万吨及以上液碱样本企业总计库存42.48万吨(湿吨),环比+10.35%,同比31.87%。其 中山东区域液碱(湿吨)库存量18.41万吨,环比+13.85%,其中50%液碱库存环比+35%。

分区域来看,华北、东北区域库容比 环比均有相对明显的增加,华东、华南区域库容比下滑,西南、西北、华中液碱库存库容比变化不大,但西北区域片碱累库相对明 显。

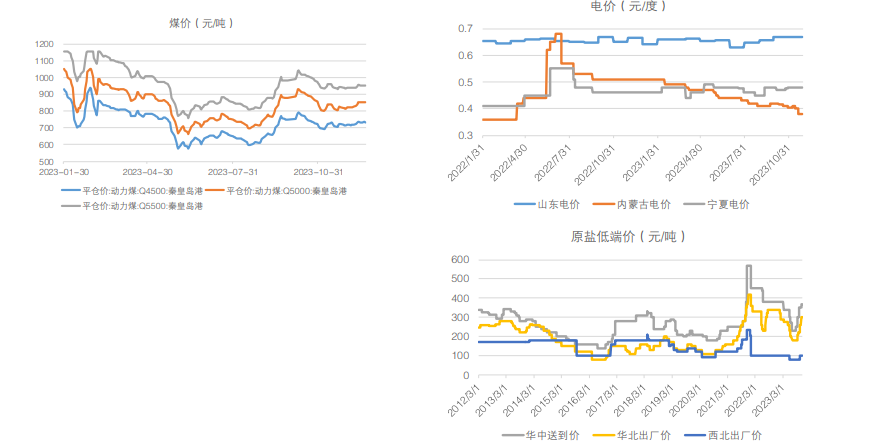

成本利润——氯碱利润尚可

液氯下游

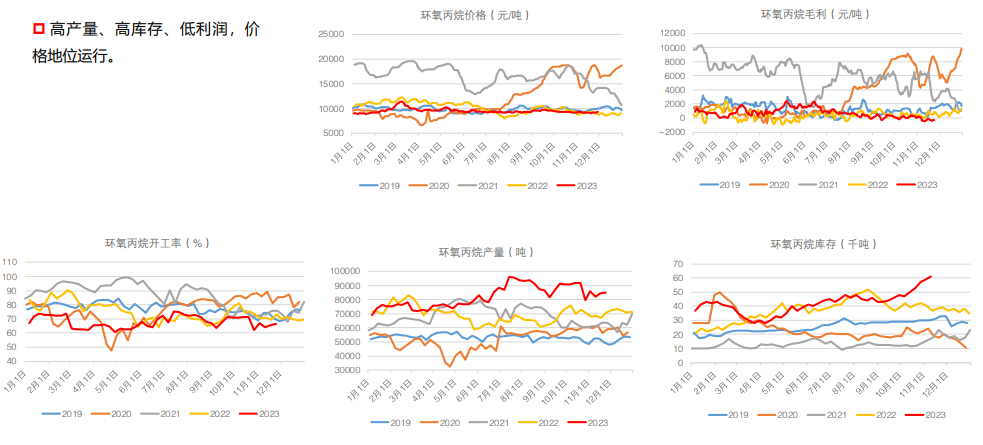

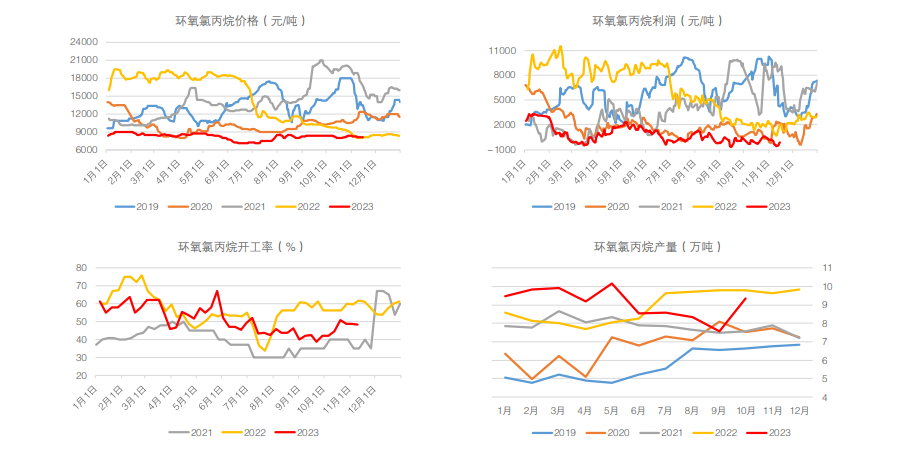

液氯下游:环氧丙烷

液氯下游:环氧氯丙烷

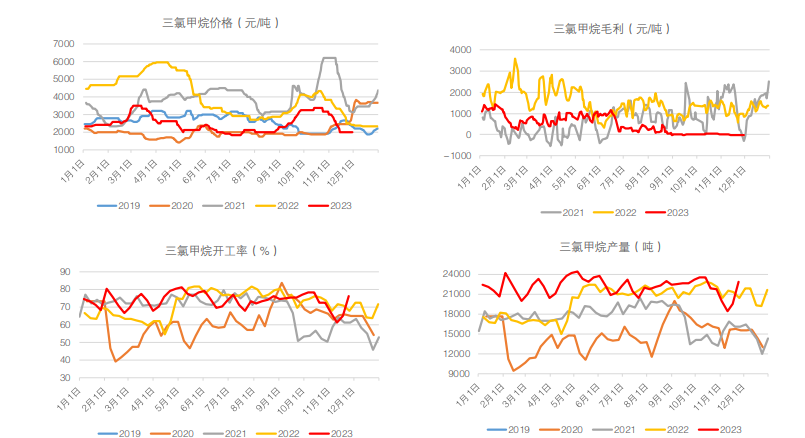

液氯下游:三氯甲烷

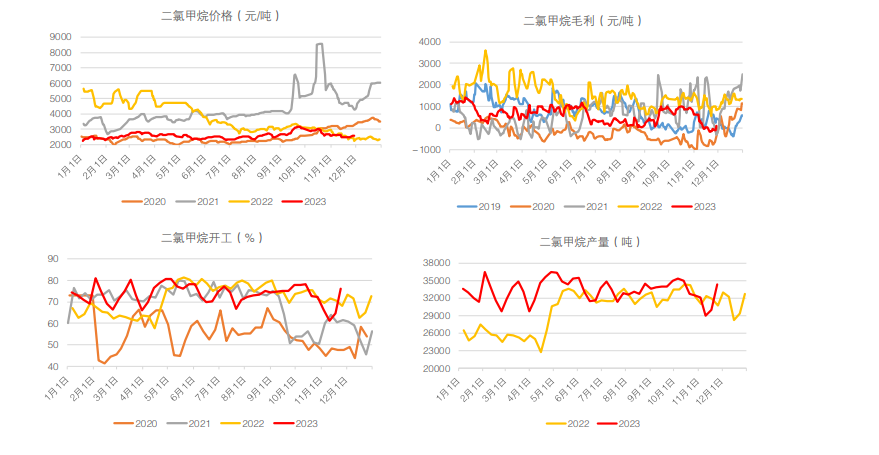

液氯下游:二氯甲烷

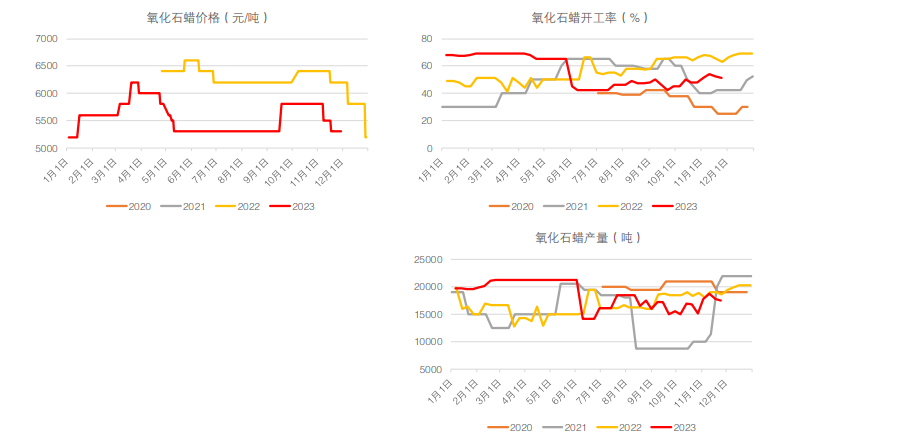

液氯下游:氧化石蜡