截至2024年5月14日,已有58家信托公司陆续披露了2023 年年报,对此,云南信托研究发展部研究员李青蔚、冯露君就行业经营指标进行了整体分析,以下为研报全文。

回望2023年,面对宏观环境的复杂多变,以及经济下行压力等多重挑战,信托行业在业绩承压的同时,坚持转型与化险同步,在推进高质量发展道路中行稳致远。

一、转型期行业经营业绩承压,不同梯队信托公司经营业绩差异明显

(一)行业经营业绩承压,唯固有业务增长显著

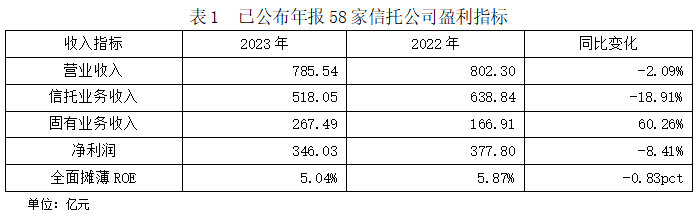

2023年,58家信托公司营业收入785.54亿元,同比下降2.09%;信托业务收入518.05亿元,同比下降18.91%,占比65.95%;固有业务收入267.49亿元,同比增长60.26%,占营业收入比重为34.05%,较2022年占比增幅达13.25pct;行业净利润346.03亿元,同比下降8.41%。行业ROE(本文所用ROE为全面摊薄ROE,下同)为5.04%,较2022年下降0.83pct。

(二)不同梯队信托公司经营业绩存在明显差异

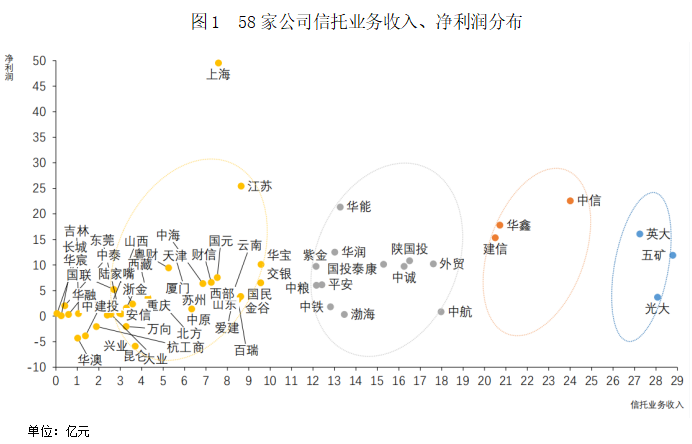

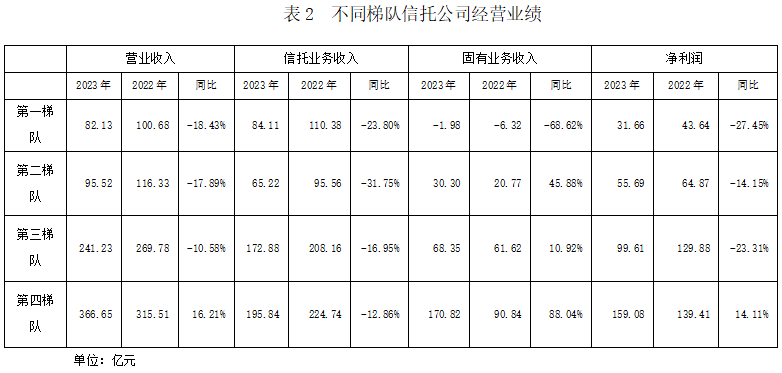

为更直观的观察转型期信托公司经营业绩,以信托业务收入及净利润为基准,将58家信托公司分为四个梯队(图1)。第一梯队:信托业务收入≥25亿元;第二梯队:20亿元≤信托业务收入<25亿元;第三梯队:10亿元≤信托业务收入<20亿元;第四梯队:信托业务收入<10亿元。如图1所示,第一梯队信托公司3家,第二梯队信托公司3家,第三梯队信托公司12家,第四梯队信托公司40家。2023年,第一梯队、第二梯队和第三梯队信托公司营业收入分别为82.13亿元、95.52亿元、241.23亿元,分别同比下降18.43%、17.89%、10.58%;第四梯队信托公司营业收入366.65亿元,同比增长16.21%。

信托业务收入方面,不同梯队信托公司信托业务收入均呈下降状态。2023年,第一梯队信托公司信托业务收入84.11亿元,同比下降23.80%;第二梯队信托公司信托业务收入65.22亿元,同比下降31.75%;第三梯队信托公司收入172.88亿元,同比下降16.95%;第四梯队信托公司收入195.84亿元,同比下降12.86%。但总体比较而言,第一梯队、第二梯队和第三梯队信托公司信托业务收入占行业信托业务收入比重62.20%,贡献了六成信托业务收入。

固有业务收入方面,第四梯队信托公司贡献较多固有业务收入。第四梯队固有业务收入170.82亿元,同比增长88.04%,占行业固有业务收入比重达63.86%。原因在于第四梯队信托公司中个别信托公司固有业务收入增长较快。第一梯队信托公司固有业务收入-1.98亿元,同比增长-68.62%;第二梯队信托公司固有业务收入30.30亿元,同比增长45.88%;第三梯队信托公司固有业务收入68.35亿元,同比增长10.92%。

净利润方面,受行业转型及宏观经济影响,第一梯队信托公司净利润收入31.66亿元,同比下降27.45%;第二梯队信托公司净利润收入55.69亿元,同比下降14.15%;第三梯队信托公司净利润收入99.61亿元,同比下降23.31%;而第四梯队信托公司净利润收入159.08亿元,同比增长14.11%。主要在于第四梯队的部分信托公司,受益于资产交易变动等原因,为团组净利润带来较大贡献,而非信托业务本身所产生的信托业务收入。

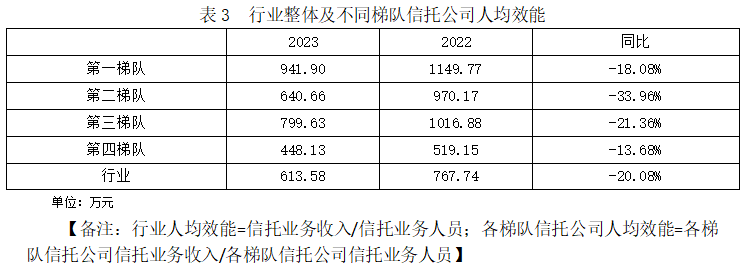

(三)行业人均效能同比下降,业务转型仍在深水区

2023年,行业人均效能下降明显,同比下降20.08%。其中行业总体信托业务收入同比下降18.91%,信托业务人员同比下降1.47%。人均效能的下降主要是由于2023年监管趋严和市场环境影响,同时业务人员数量变动幅度小,未能平滑人均效能的下降。

分组来看,2023年,各梯队信托公司人均效能均有不同程度的下降。第一梯队信托公司人均效能为941.90万/人,同比下降18.08%;第二梯队信托公司人均效能为640.66万元/人,同比下降33.96%;第三梯队信托公司人均效能为799.63万元/人,同比下降21.36%;第四梯队信托公司人均效能为448.13万元/人,同比下降13.68%。各梯队信托公司中,第二梯队信托公司人均效能下降最为显著,人均劳动效率下滑明显,同比下降33.96%。

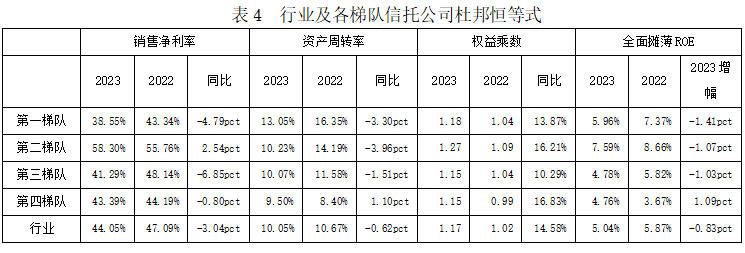

(四)转型期行业盈利压力增加,亟须探索盈利新模式

销售净利率方面,销售净利率的下降,表明转型期信托公司坚持“回归本源”的同时,探索新的盈利模式。2023年,行业销售净利率为44.05%,较2022年下降3.04pct。具体来看,第一梯队信托公司销售净利率38.55%,下降4.79pct;第二梯队信托公司销售净利率58.30%,上升2.54pct;第三梯队销售净利率41.29%,下降6.85pct;第四梯队信托公司销售净利率43.39%,同比下降0.80pct。

资产周转率方面,行业资产周转率的整体下降表明行业需探索新的商业模式,适应转型需求,增强专业人员整体素养,提高资金周转率。2023年,行业资产周转率为10.05%,较2022年下降0.62pct,行业资产利用效率略有降低。分组来看,第一梯队、第二梯队信托公司资产周转率下跌较为显著,分别降低3.30pct、3.96pct;第三梯队资产周转率为10.07%,下降1.51pct。第四梯队信托公司资产周转率为9.50%,上升1.10pct。

权益乘数方面,行业权益乘数提高,表明受宏观经济不确定性影响,行业整体财务压力较大,仍需探索行业转型换挡新模式。2023年,行业权益乘数为1.17,同比增大14.58%。分组来看,四个梯队信托公司权益乘数均增大,第一梯队信托公司权益乘数为1.17,同比上升13.87%;第二梯队信托公司权益乘数为1.27,同比上升16.21%;第三梯队信托公司权益乘数为1.15,同比上升10.29%;第四梯队信托公司权益乘数为1.15,同比上升16.83%。

ROE方面,行业ROE下降表明受转型及宏观经济影响,行业整体盈利水平受到相应冲击,为顺利转型换挡,行业需提质增效,提高盈利水平。2023年,行业ROE为5.04%,较2022年下降0.83pct。分组来看,不同梯队信托公司ROE变动趋势差距较小,第四梯队信托公司较2022年增长1.03pct,其他梯队信托公司均有较小程度下降。

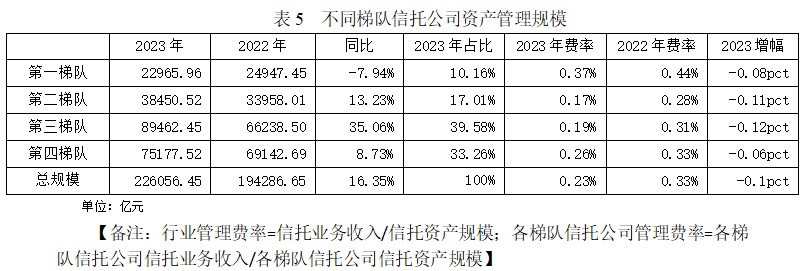

二、信托资产规模总量同比增长,第二和第三梯队信托公司信托资产规模增长幅度较大,管理费率低于行业整体费率水平

2023年,58家信托公司信托资产规模总量为22.61万亿,同比增长16.35%。第一梯队信托公司信托资产规模2.30万亿,同比下降7.49%,占信托资产规模总量比重为10.16%;第二梯队信托公司信托资产规模3.85万亿,同比增长13.23%,占信托资产规模比重为17.01%;第三梯队信托公司信托资产规模8.95万亿,同比增长35.06%,占信托资产规模总量比重为39.58%;第四梯队信托公司信托资产规模7.52万亿,同比增长8.73%,占信托资产规模总量比重为33.26%。

管理费率方面,2023年,行业管理费率为0.23%,较2022年下降0.1pct;其中,第二梯队和第三梯队信托公司管理费率分别为0.17%、0.19%,低于行业整体费率水平,较2022年分别下降0.11pct、0.12pct;第一梯队信托公司管理费率0.37%,较2022年下降0.08pct;第四梯队信托公司管理费率0.26%,较2022年下降0.06pct。通过对比发现,由于信托公司业务结构调整及行业转型,行业管理费率整体下降,资产管理规模略有上升。

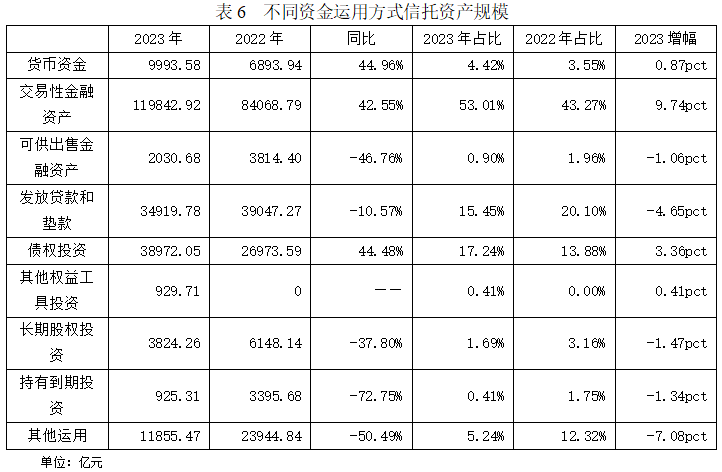

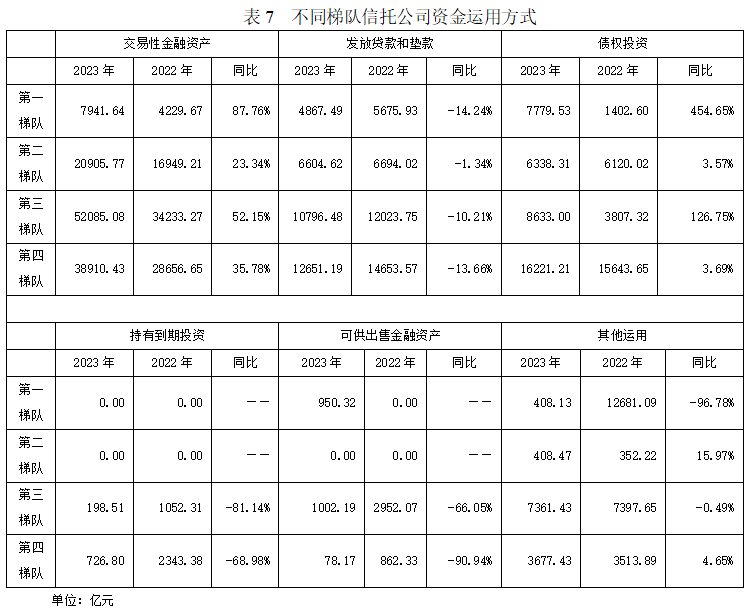

三、行业资金运用方式多样化,资金多运用于交易性金融资产、发放贷款和垫款、债权投资等信托资产

2023年,信托公司坚持回归本源及转型要求,培育金融市场投资能力,行业资金运用方式呈现多样化。其中,信托资金运用于交易性金融资产增长显著,信托资产规模达11.98万亿,同比增长42.55%,占比53.01%,较2022年占比增长9.74pct;发放贷款和垫款信托资产规模3.49万亿,同比下降10.57%,占比15.45%,较2022年占比下降4.65pct;债权投资信托资产规模3.90万亿,同比增长44.48%,占比17.24%,较2022年占比增长3.36pct;下降较为显著的是持有到期投资,同比下降72.75%;其他权益工具投资的信托资产规模为1.19万亿元,同比下降50.49%;可供出售金融资产规模为2030.68亿元,同比下降46.76%。

从分组来看,在资金运用占比较高的信托资产规模中,各梯队增长幅度有所不同。其中,交易性金融资产中,第三梯队信托公司同比增长52.15%,其规模也占交易性金融资产比重最高;第一梯队信托公司增长87.76%,同比增长最快;资金运用于发放贷款和垫款方式中,第四梯队信托公司总规模最大,下降最为显著,同比下降13.66%,第一梯队信托公司、第二梯队信托公司、第三梯队信托公司分别下降14.24%、1.34%、10.21%;资金运用于债权投资中,第一梯队信托公司增长较快,同比增长454.65%;第二梯队信托公司、第三梯队信托公司、第四梯队信托公司分别增长3.57%、126.75%、3.69%。

在资金运用下降幅度较大的信托资产规模中,第三梯队信托公司和第四梯队信托公司同比下降幅度较大。其中,持有到期投资中,第三梯队信托公司同比下降81.14%,第四梯队信托公司同比下降68.98%;可供出售金融资产中,第三梯队信托公司同比下降66.05%,第四梯队信托公司同比下降90.94%;其他运用中,第一梯队信托公司下降最为显著,同比下降96.78%。

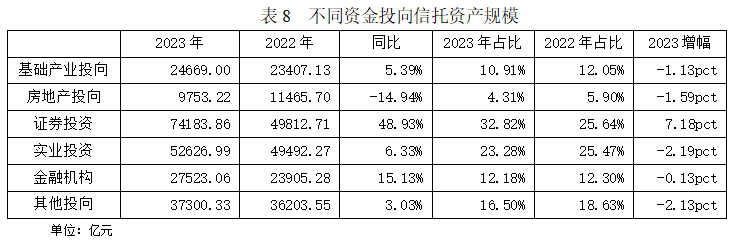

四、行业整体业务结构优化,证券投资投向的信托资产规模增长幅度较大,占比较高

2023年,行业信托业务结构不断优化,其中,证券投资投向的信托资产规模7.42万亿,同比增长48.93%,占比32.82%,较2022年占比增长7.18pct;房地产投向的信托资产规模0.98万亿,同比下降14.94%,占比4.31%,较2022年占比下降1.59pct;基础产业投向的信托资产规模2.47万亿,同比增长5.39%;实业投资投向的信托资产规模5.26万亿,同比增长6.33%,占比23.28%,较2022年占比下降2.19pct;金融机构投向的信托资产规模2.75万亿,同比增长15.13%,占比12.18%,较2022年占比下降0.13pct;其他投向的信托资产规模3.73万亿,同比增长3.03%,占比16.5%,较2022年占比下降2.13pct。

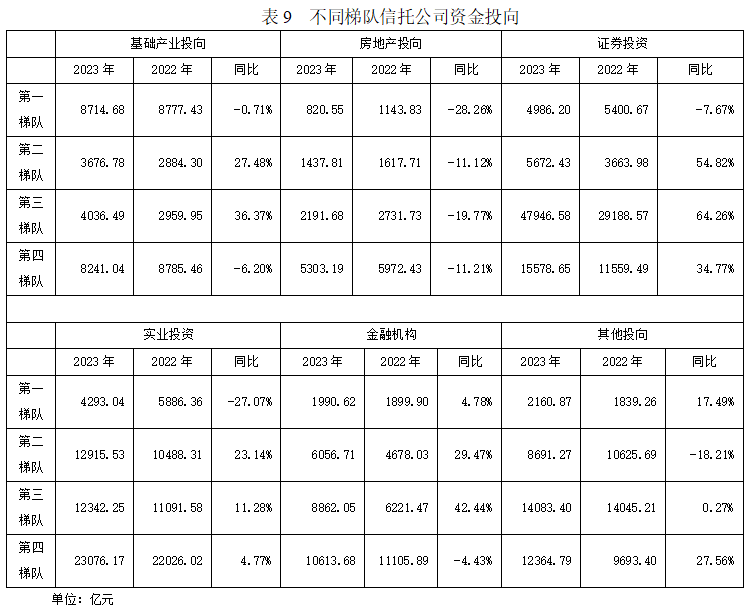

分组来看,在资金投向占比较高的证券投资投向的信托资产规模中,第二梯队信托公司、第三梯队信托公司、第四梯队信托公司证券投资投向的信托资产规模均有较大幅度增长,而房地产投向的信托资产规模均同比下降,两者的数量增减表明资产服务类信托业务成为行业重要业务组成部分,标品业务转型已见成效,但对于业绩的支撑尚需时间。其他投向中,第二梯队信托公司、第三梯队信托公司基础产业投向和实业投资投向的信托资产规模均有较大幅度增长,表明信托公司在转型关键时期,坚持金融服务实体经济导向不动摇;第四梯队信托公司在金融机构投向的信托资产规模为1.06万亿,同比下降4.43%,但仍占该投向较大比重;其他投向中,第四梯队信托公司信托资产规模为1.24万亿,同比增长27.56%,第二梯队信托公司信托资产规模为0.87万亿,同比下降18.21%。

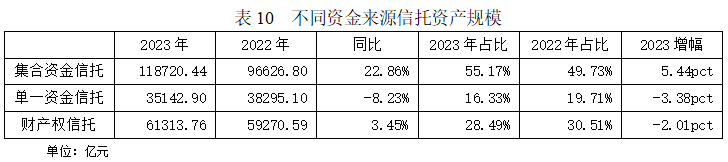

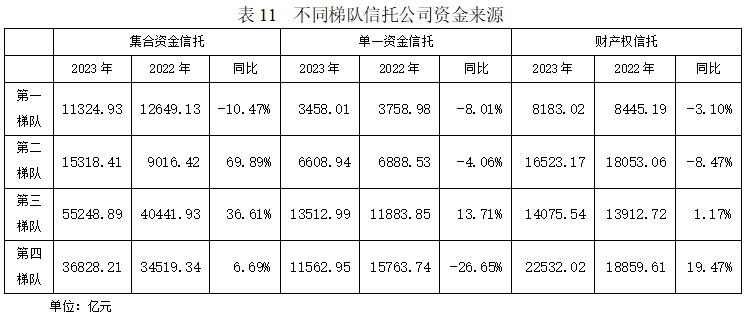

五、行业资管能力有所上升,集合资金信托同比增长显著,占比较高,第二梯队和第三梯队信托公司集合资金信托贡献较大

2023年,行业集合资金信托规模11.87万亿,同比增长22.86%,占比55.17%,较2022年占比增长5.44pct;单一资金信托规模3.5万亿,同比下降8.23%,占比16.33%,较2022年占比下降3.38pct;财产权信托规模6.13万亿,同比增长3.45%,占比28.49%,较2022年占比下降2.01pct。

分组来看,集合资金信托方面,顺应信托行业转型需要及资管能力需求,信托公司资产管理能力有所提升。其中,第二梯队信托公司集合资金信托规模1.53万亿,同比增长69.89%,第三梯队信托公司集合资金信托5.52万亿,同比增长36.61%,两者占据集合资金信托较大份额。

行业转型期资产服务类信托业务发展仍需探索。整体而言,第一梯队、第二梯队和第四梯队信托公司,单一资金信托规模分别为0.34万亿、0.66万亿、1.16万亿,分别同比下降8.01%、4.06%、26.65%,仅第三梯队信托公司实现增长,单一资金信托规模1.19万亿,同比增长13.71%。财产权信托方面,第三梯队信托公司和第四梯队信托公司信托规模分别为1.41万亿、2.25万亿,分别同比增长1.17%、19.47%,而第一梯队信托公司、第二梯队信托公司财产权信托规模分别为0.82万亿、1.65万亿,同比下降3.10%、8.47%。

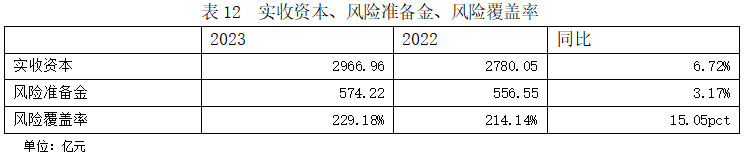

六、行业防风化险能力提升,多项风险指标增长,不同梯队信托公司风险评估存在差异

2023年,行业多项防风化险指标增长,具体来看,行业2023年实收资本2966.96亿元,同比增长6.72%;风险准备金共计提574.22亿元,同比增长3.17%。风险覆盖率稳步提升,达到229.18%,较2022年增长15.05pct。各项数据的增长,一方面提高信托公司对于转型期防风化险能力,增强了信托公司业务优化的信心,另一方面,体现了信托公司保护投资者利益,顺应监管要求,加强风险防范和处置能力。

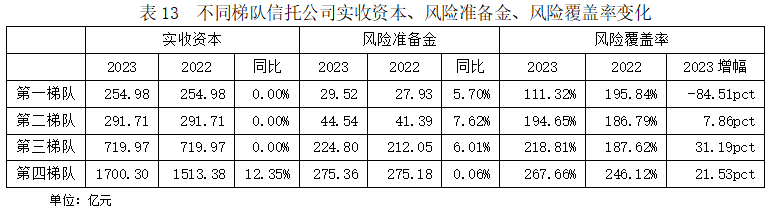

分组来看,不同梯队信托公司在实收资本和风险准备金方面略有不同,表明信托公司在加强防风化险能力方面的侧重不同。实收资本方面,第四梯队信托公司2023年实收资本1700.30亿元,同比增长12.35%。风险准备金方面,各梯队信托公司均实现不同程度增长,增长较快的为第二梯队共计44.54亿元,同比增长7.62%,第三梯队信托公司共计224.80亿元,同比增长6.01%;

风险覆盖率方面,2023年,第三梯队信托公司风险覆盖率达218.81%,较2022年增长31.19pct;第四梯队信托公司风险覆盖率为267.66%,较2022年增长21.53pct。伴随着行业整体风险覆盖率的变化,显示出信托公司净资本储备应对经营业务风险所可能造成的损失的覆盖程度能力的提升。

来源 | 研究发展部

编辑 | 研究发展部