文 | 《中国黄金报》记者 王蓓

本文内容仅供参考之用,不构成操作建议或投资指南。

3月6日,世界铂金投资协会发布了最新的《铂金季刊》数据显示,2023年第四季度总需求强劲达59.9吨,总供应量约57.6吨(185.2万盎司);2023年铂金总需求为249.1吨,同比增长25%,总供应量221.8吨,同比下降2%;对2024年的预测进行了修订,总供应预计达到220.5吨,总需求为233.5吨。

01

2023年第四季度供应增长5%,总需求增长14%

2023年第四季度,全球铂金总供应同比增长5%。其中,矿山供应增长了11%,但回收供应下降了14%,拖累了矿山方面给供应带来的正面影响。2024年第四季度总需求仍强劲,同比增长14%,达59.9吨,主要是汽车和工业方面的拉动。

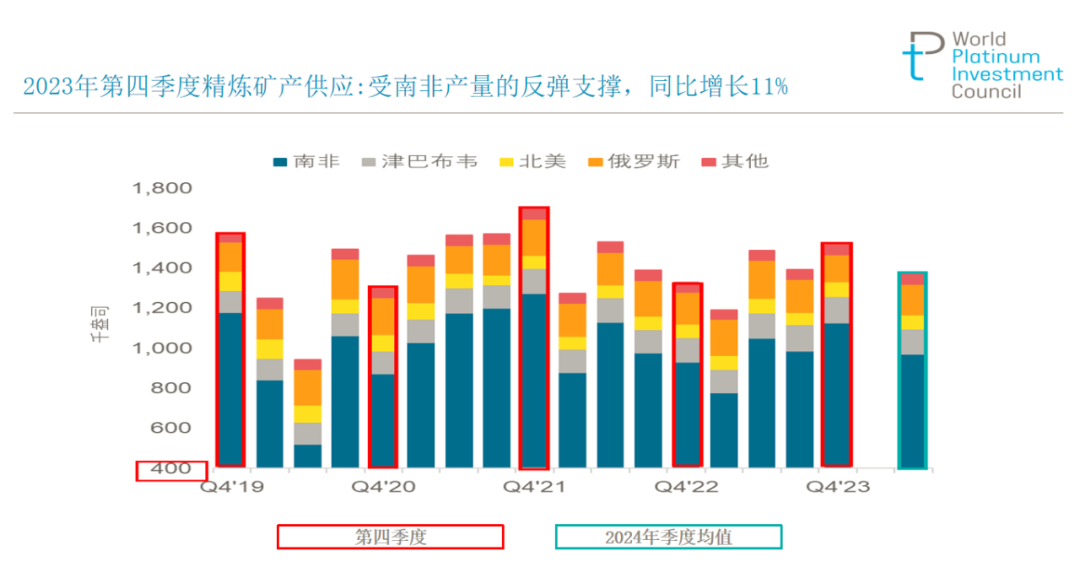

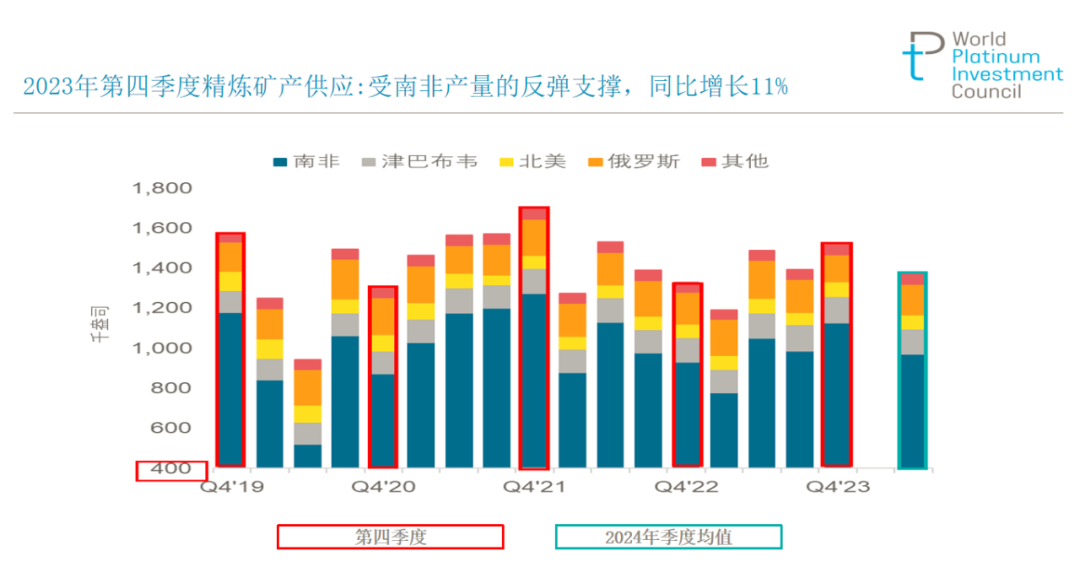

矿山供应方面,2023年第四季度矿产供应达到47.15吨。南非地区的矿山是主要贡献者,该地区的所有精炼厂在该季度均有生产增长。

关于市场关注的南非电力问题,南非国家电力公司发电量季度环比略有下降,但由于私人可再生能源项目数量的快速增加取代了对电网电力的需求,导致全国电力需求出现较大降低,造成了自2022年第二季度以来最低的季度电力缺口。因此,对矿商产量的负面影响较小。

另外,津巴布韦的季度产量同比增长约8%;与其他地区产量增加情况相反,俄罗斯产量同比下降15%,为自2013年以来的最低水平,主要由于年初受到矿石生产受限的影响,导致精炼金属产量受到负面影响。

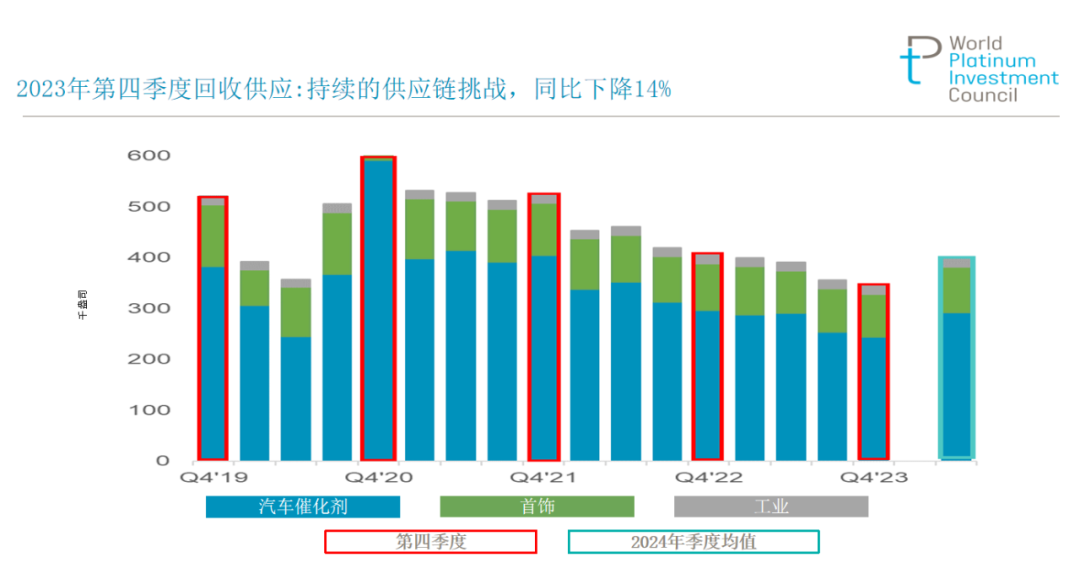

回收方面,2023年第四季度回收供应链挑战持续,同比下降14%。铂金的回收市场主要来自于废旧汽车催化剂和首饰,还有一小部分是工业。回收供应下降主要是由于废旧汽车催化剂和首饰回收的持续低供应来源。

具体来看,汽车回收供应下降主要有三个原因。一是回收原料供应层面,北美地区强化了更严格的法规,以打击汽车催化剂盗窃,同样是法规的因素,在中国对汽车催化剂回收的限制仍然存在。二是目前可用的库存更多来自老旧车辆,载铂量更低或者来自难以熔炼的底座。三是一些回收企业和废品回收场的整合和关闭,也进一步导致供应网络变小。

首饰回收供应主要受铂金价格疲软和需求不振的影响,特别是中国铂金首饰废料供应下降了10%。

具体来看2023年第四季度需求方面,汽车催化剂生产对铂的需求同比增长12%,首要因素是汽车产量增长,轻型车辆生产增长11%,而重型车辆生产增长6%。值得注意的,具有更高的铂族金属(PGM)装载量混合动力车辆生产的增加,特别是在北美和欧洲地区,对于汽车行业对铂金需求增长起到关键性的拉动作用。

在除了北美、欧洲、中国、日本以外其他地区,轻型车辆生产的轻微增长无法抵消重型车辆部门接近四分之一的下降,导致这些地区的铂金需求下降了2%。

工业铂金需求在2023年第四季度跃升至22.7吨。由于大多数工业领域的铂金属于闭环循环,除了硅胶等个别领域,工业的铂金增长大多数是产能扩张导致。与2023年三季度受到化工产能扩张拉动不同,2023年第四季度主要是由于玻璃行业的产能扩张导致的铂金需求增长。

化工、石油和电子行业需求则较为疲软。

首饰需求在2023年第四季度同比持平。其中北美、日本、中国均出现了下降,欧洲维持平稳,印度的首饰需求表现非常抢眼,同比增长28%,环比增长超过一倍,印度的增长也抵消其他地区疲软的数据。印度这一大幅增长主要是由该国铂金制品出口创纪录高位所推动的(印度出口了创纪录同比增长450%的铂金珠宝,主要销往阿联酋)。

2023年第四季度,铂金投资虽然有所改善,但增长幅度较小。主要原因是日本市场仅实现了31.1千克(1000盎司)的净购买。同时北美需求也有所下降。高利率和持续的生活成本危机导致欧洲地区的铂金投资仍然保持在低位。

铂金ETF(交易所交易基金)持仓在2023年第四季度减少3.61吨(11.6万盎司),延续了从2023年三季度开始的趋势。但这种流出趋势似乎已经结束,因为在2023年12月和2024年1月连续看到了流入的现象。交易所库存在2023年第四季度减少497.66千克(1.6万盎司)。

02

2023年短缺27.3吨 2024年短缺13吨

2023年市场供需缺口为27.3吨,虽然比上一次季报预测的年度33.3吨短缺少了6吨,这是主要是ETF流出导致的投资需求减少导致的;但依旧达到了创纪录的短缺。世界铂金投资协会预测,2024年全球铂市场将录得连续第二年的短缺,为13吨(比上次季报预测增加了2吨),相对2023年的供需缺口有所缓解,但依然延续了供应紧张的基本局面。

2023年供应方面,在全球铂金矿产供应经历了3年的动荡,包括干扰、处理基础设施维护和半加工库存的重大变动后,2023年回归了稳定。大多数生产商成功地实现了他们在2023财年初设定的指导计划,矿山供应量达到了175.3吨。市场较为关注的电力问题,由于矿山调整运营方案和2023年第四季度消费者用电量的降低,缓解了用电危机,导致在最后3个月对铂族金属矿产的影响较小。

但有一点需要市场关注的就是,一篮子铂族金属价格的显著下降影响了矿山盈利能力,促使一些生产商在2023年下半年重新评估其生产计划并重组业务。这种影响可能会在2024年及以后在矿山供应方面显现出来。

2023年回收方面,全球回收量在2023年下降了14%,为46.5吨,降至自2013年以来的最低水平。具体原因和2023年第四季度原因类似及价格因素让回收厂处于观望状态。

2023年铂金需求方面增长强势,预测全年铂金总需求为249.1吨,同比增长25%。这种强劲的需求是汽车、工业和投资需求共同发力导致。汽车行业的需求主要源自汽车产量的增长、更严格的排放法和铂钯替换。2023年铂钯替换量高达18.6吨。工业需求增长主要是玻璃和化工方面的产能扩张所拉动。

2023年全年需求变化极为抢眼是投资领域,实现正的净增长,这是趋势性的改变,也是拉动铂金2023年需求强劲增长的重要因素。其中铂金条、币的需求同比增长22%,EFT持仓量2023年增长了10%,交易所的库存在2023年增加了0.44吨。

铂金强劲需求带来的市场短缺也在进一步消耗地面库存,由于2024年铂金的短缺将会继续延续,使得消耗进一步加剧。

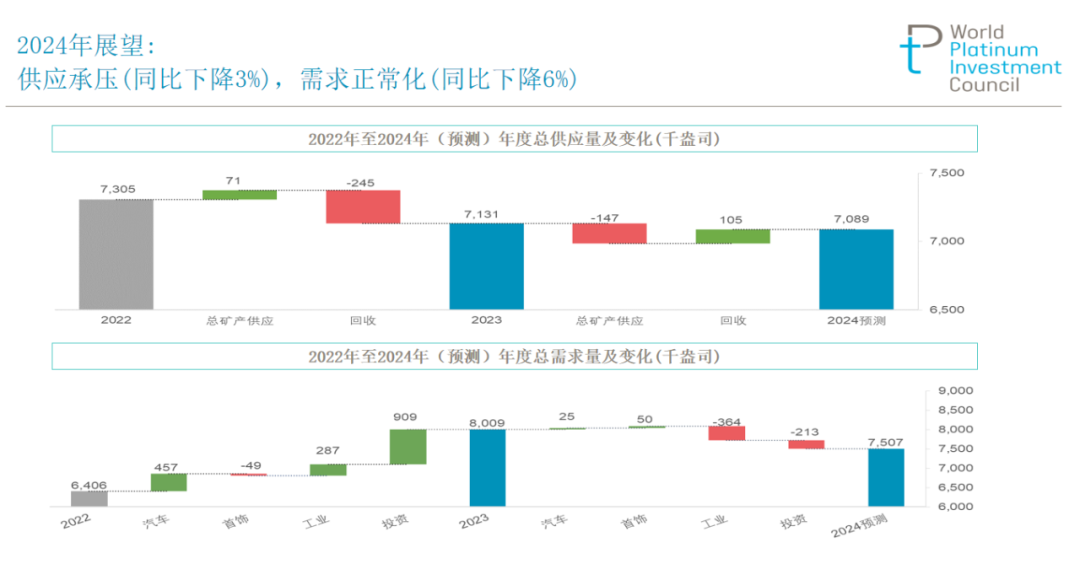

预计2024年供应承压(同比下降3%),需求正常化(同比下降6%),总供应预计达到220.5吨,总需求为233.5吨,相对2023年供需紧张局面有所缓解,但依旧存在13吨的缺口。

2024年矿产供应方面,预计采矿供应将减少2%。主要是由于南非和俄罗斯产量的减少。业务重组、熔炉维护、电力供应问题是关注南非供应的几个重要方面,地缘冲突和不确定的经济环境是影响矿业的背后因素。

铂金回收供应预计将在2024年同比增长7%。其中废旧汽车催化剂的供应预计将增长9%,由车辆销售大幅受阻、价格波动导致的囤积及废料回收厂的减库存所引起的。同时由于预期价格上涨和首饰需求的复苏,首饰回收预计会有3%的增长。对电子废料回收的治理和政策制定越来越受到关注,电子废料回收将增长4%。

2024年铂金需求方面,在汽车领域,在当前通胀条件和高租金率的情况下,预计2024年汽车生产增长将放缓,首先是内燃机汽车产量全球范围的下降,同时伴随着载铂金量较高混合动力车增长强劲;铂钯替换依旧会继续,预计达到23吨。

随着铂价向钯价接近或溢价,市场担心这种替换趋势是否面临停滞的风险。这个担忧是合理,但需要考虑到换用后处理技术是一个漫长的过程,反向替代朝向钯的过程可能会在多年时间内进行,这个过程可能需要7年至8年的时间。

全球首饰需求预计将在2024年增长3%。这受益于印度和日本需求增长及中国部分需求复苏。中国市场预计2024年铂金首饰加工将略有回升,增长5%,这主要受到来自黄金珠宝市场的竞争放缓的影响。印度,预计首饰加工将以两位数的增长率增长12%,主要是因为消费者对铂金首饰的认识和经济的持续强劲将有助于在这一领域产生新的需求。

工业需求方面,2024年需求中最大的变化将是工业需求的回落,2023年创纪录后,新的化工和玻璃行业投产较少。

2024年铂金投资需求可能会出现大幅下降,可能是10年来的最低水平。

来自北美地区的铂金投资需求预计会出现轻微下降,预计今年需求将下降9%。这主要是作为北美地区主要购买来源的鹰洋铂金币可能会停止铸造,由此造成的大部分缺口可能会由其他金币和金条制造商填补。同时预测铂金价格将在2024年底走高,这会引发投资者对铂金投资产品的获利抛售。

预计日本金条和金币将在2024年恢复净销售,但由于看涨铂价格的预期,估计会吸引一些投资者获利了结。导致市场整体投资需求为负投资,这也是造成全年铂金投资需求下滑的主要原因。

2024年预计铂金ETF将下降3.7吨。主要原因是欧洲和北美的基金面临来自较高利率的压力。

03

氢能产业是未来铂金潜在的增长点

世界铂金投资协会分析,目前全球铂金市场和钯金市场主要存在以下市场趋势变化。

铂金期货持仓多空更加均衡,净头寸也在多空两侧进行区间波动,这说明市场价格上存在区间交易,这解释了为何铂金价格在850美元~1100美元/盎司之间振荡。从目前看来,铂金已经进入连续第二年(2024年)的短缺,短缺将至少持续到2028年,这一短缺应该在汽车制造商的库存管理结束后反映在价格上。铂金基本面极具投资的吸引力,但铂金只有突破现有交易价格区间,才能吸引更多的投资者关注。

而钯金期货的净头寸则表现出明显的持续空头趋势,凸显出供需前景恶化,使钯金价格持续走低。钯金似乎出现超卖现象,但也容易遭受逼空,同时钯金供应增长预期存在风险,这可能引发钯金价格上涨。

中国国内铂金需求主要依赖进口来满足,高于需求的进口量,反映市场存在对未来实际需求的囤货和基于投机目的的购买。市场预期铂金未来价格上涨是其中一个非常重要因素。例如,内地和中国香港净累计进口量在2023年达到了72.2吨,仅同年下半年每月进口量超过了2021年的近纪录总量,主要原因是铂金价格的下跌鼓励了投机购买,这种行为最终也有助于支撑铂金价格。

由于一篮子铂族金属价格的下跌,挤压了矿山的利润,甚至让接近36%高成本产量面临威胁,让矿山不得不做出关停或重组的方案及调整增产计划,虽然这种情况在2023年对矿山供应没有产生太大冲击,特别是南非限电改善、运营调整让全年的产量得到了增加,但并不表示2024年也会如此,反而相应的负面影响会逐渐显现,可能面临更多减产风险,这会让铂金短缺加剧。

回收市场方面,2023年限制回收市场的不利因素主要有报废车辆短缺、监管限制、首饰需求疲软,这些因素在2024年将有所缓解,使回收供应恢复性增长。但如果没有回收增长的情况下,铂金的市场短缺会进一步加剧,钯金的市场过剩可能会提前结束,有可能会再次迎来短缺。如果这种情况发生,铂金和钯金都将存在价格上行的可能性。

电动车渗透趋势对汽车的影响。市场认为伴随着电动车渗透的加快,会进一步减少燃油车的市场,同时影响到燃油车对铂金的需求。在理论上这个推论是成立的,但实际情况是有迹象表明纯电车渗透率放缓,例如在最终确定2023年的预估后,首次下调纯电动汽车的产量预测。而混动车在新能源汽车销售的比例得到提升,混动车由于有更高的载铂量,会有助铂金需求。

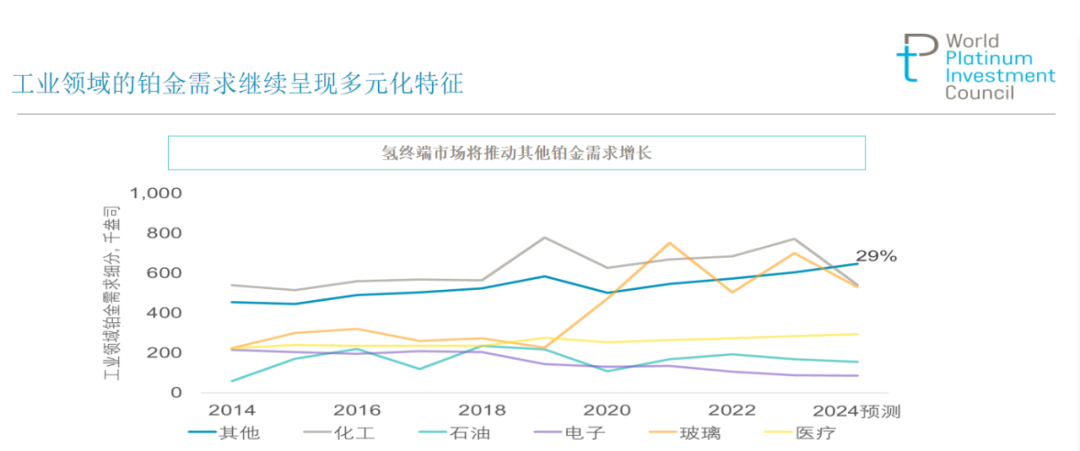

铂金被誉为工业的维生素,虽然2024年预测铂金工业需求因为预计化工和玻璃产能下降而减少,但工业领域的铂金需求继续呈现多元化特征。例如氢能领域,到2024年,质子交换膜电解槽对铂金的需求预计将同比增长121%。

氢能产业是铂金未来的潜在增长需求,逐渐成熟的政策为氢增长提供了支柱。以欧盟为例,可以见到众多资金上的支持,这也推动了质子交换膜电解槽的增长,在欧盟之外的质子交换膜电解槽也增长迅速。预计到2030年,会有70万盎司的铂金需求。

编辑|焦扬 版式|焦扬 视觉|张宗伟