重点关注:1、11月27日,央行发布《2023年第三季度货币政策执行报告》。报告表示,要更加注重做好跨周期和逆周期调节,充实货币政策工具箱,着力营造良好的货币金融环境。准确把握货币信贷供需规律和新特点,加强货币供应总量和结构双重调节。

2、国家统计局公布数据显示,11月制造业PMI较前值下降0.1个百分点,连续第二个月处于收缩区间;服务业PMI为49.3,年内首次跌落至荣枯线以下。总体来看,需求不足仍是当前市场供需的主要矛盾,市场预期政策仍将保持积极态势。

国内政策方面:中共中央政治局召开会议,审议《关于进一步推动长江经济带高质量发展若干政策措施的意见》。央行、发改委等八部门联合发布通知,提出支持民营经济的25条具体举措,明确金融服务民营企业目标和重点。

宏观方面:10月份,全国规模以上工业企业利润同比增长2.7%,连续3个月实现正增长。从量价的情况来看,工业品价格表现延续稳定,工业企业经营效益延续温和修复;在行业方面,上游原材料相关行业盈利增速整体延续修复,中游装备制造业保持高位,下游消费、公用事业等行业增速与上月基本持平,静待需求进一步发力。

国际方面:当地时间12月1日,美联储主席鲍威尔给华尔街的降息预期泼冷水,称美联储决策者将谨慎行事,现在判断何时可能降息为时尚早;如果情况变得适宜,会进一步收紧政策。此外,欧洲央行行长拉加德近期表示,鉴于目前的经济形势,欧洲央行可以暂时停止加息并评估其紧缩政策的影响。

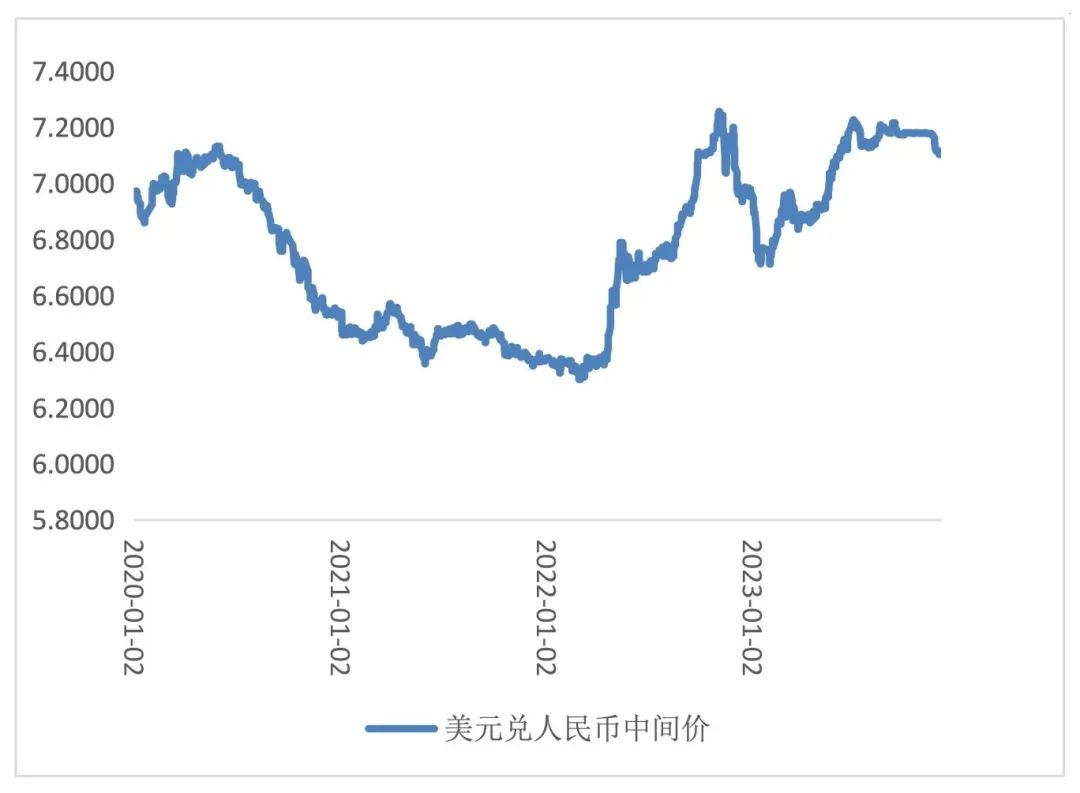

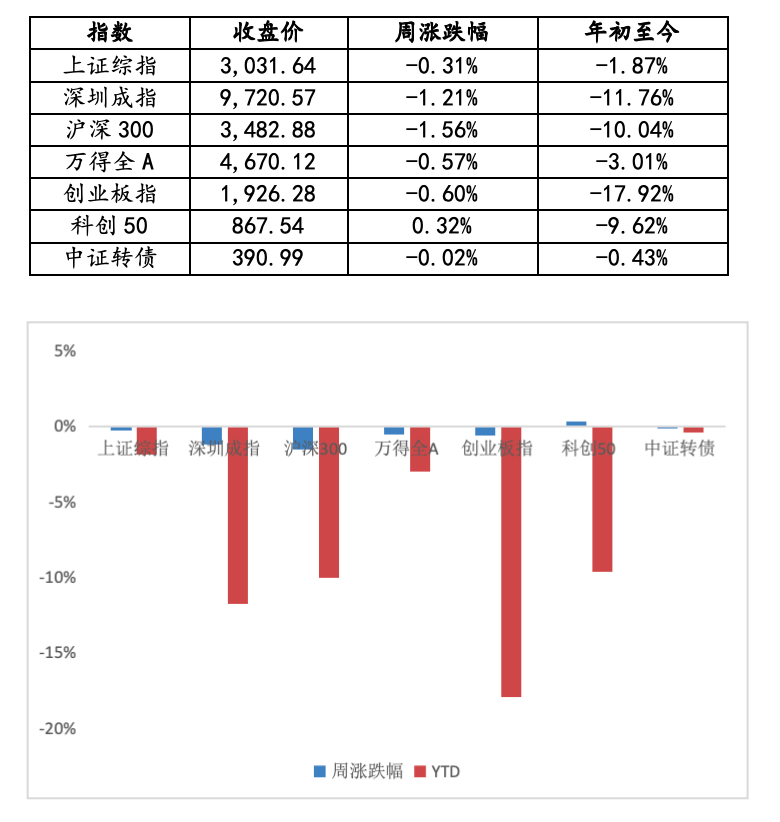

资本市场表现:11.27-12.1,市场保持震荡,三大指数持续回落;市场流动性偏紧状态有所缓解,大部分资金价格有所下行;债券市场,中证国债指数和中证企业债指数双双上行;商品市场,黄金价格和铜价继续上升,石油价格持续下跌;汇率方面,市场预期美联储本轮加息结束,美元指数继续走弱,人民币兑美元持续小幅升值。

重点关注事件

1.央行发布的《2023年第三季度货币政策执行报告》表示,要更加注重做好跨周期和逆周期调节,充实货币政策工具箱,着力营造良好的货币金融环境。准确把握货币信贷供需规律和新特点,加强货币供应总量和结构双重调节。

简评:总体来看,央行认为当前我国经济保持恢复向好态势,增长动能不断增强,转型升级持续推进,同时也面临世界经济复苏不均衡,国内经济稳定回升基础不稳固等挑战,但我国经济长期向好的基本面没有改变。

在货币政策方面,央行指出要更加注重做好跨周期和逆周期调节,充实货币政策工具箱,着力营造良好的货币金融环境。准确把握货币信贷供需规律和新特点,加强货币供应总量和结构双重调节。央行在专栏2中特别指出,“盘活被低效占用的金融资源,提高资金使用效率”,不同行业的信贷支持将有增、有减。

在利率与汇率方面,整体表述变化不大。央行强调持续发挥好贷款市场报价利率(LPR)改革效能,增强LPR对实际贷款利率的指导性;坚决防范汇率超调风险,防止形成单边一致性预期并自我强化,保持人民币汇率在合理均衡水平上的基本稳定。

在房地产市场方面,央行表示要落实好房地产“金融16条”,加大对城中村改造、“平急两用”公共基础设施建设、保障性住房建设等“三大工程”建设金融支持力度等,与前期表述一致。同时要求,要一视同仁满足不同所有制房地产企业合理融资需求,对正常经营的房地产企业不惜贷、抽贷、断贷,支持房地产企业通过资本市场合理股权融资,这也是对近期金融支持地产政策的总结。

此外,央行还关注了货币政策与财政政策协同的问题。财政政策与货币政策是宏观经济治理体系中的两大重要支柱,也是支持扩大内需、促进经济高质量发展的两大重要手段。在当前背景下,预计货币政策将进一步加强与财政政策的协调配合

2.国家统计局公布数据显示,11月份,我国制造业PMI、非制造业PMI和综合PMI产出指数分别为49.4%、50.2%和50.4%,比10月下降0.1、0.4和0.3个百分点。

简评:11月制造业PMI较前值下降0.1个百分点,连续第二个月处于收缩区间,也弱于季节性趋势。从结构上来看,高技术制造业、装备制造业仍处于荣枯线以上,但高耗能行业环比前值回落,这与大宗商品阶段性调整、地产市场低迷、基建落地进度不及预期等因素相关;在供需方面,新出口订单环比下降0.5百分点至46.8%,且连续两个月下降,外需改善仍有波折。生产活动经营预期指数、从业人员指数、出厂价格指数分别较上月提高0.2、0.1和0.5个百分点至55.8%、48.1%、48.2%,显示实体部门对未来的预期在持续改善。

服务业PMI为49.3,年内首次跌落至荣枯线以下,10月份的高基数是回落的原因之一,同时也反映了整体需求仍然偏弱的现实;建筑业商务活动指数为55.0%,环比上升1.5个百分点,建筑业在保交楼及基建支撑下,实际上景气度有所提高。

总体来看,需求不足仍是当前市场供需的主要矛盾,市场预期政策仍将保持积极态势。

政策影响因素

(一)国内政策信息

1.中共中央政治局召开会议,审议《关于进一步推动长江经济带高质量发展若干政策措施的意见》。会议强调,推动长江经济带高质量发展,根本上依赖于长江流域高质量的生态环境。要统筹抓好沿江产业布局和转移,更好联通国内国际两个市场、用好两种资源,提升国内大循环内生动力和可靠性,增强对国际循环的吸引力、推动力。

2.央行、发改委等八部门联合发布通知,提出支持民营经济的25条具体举措,明确金融服务民营企业目标和重点,强调要从民营企业融资需求特点出发,着力畅通信贷、债券、股权等多元化融资渠道。要综合运用货币政策工具、财政奖补和保险保障等措施,提升金融机构服务民营经济的积极性。

(二)货币政策信息

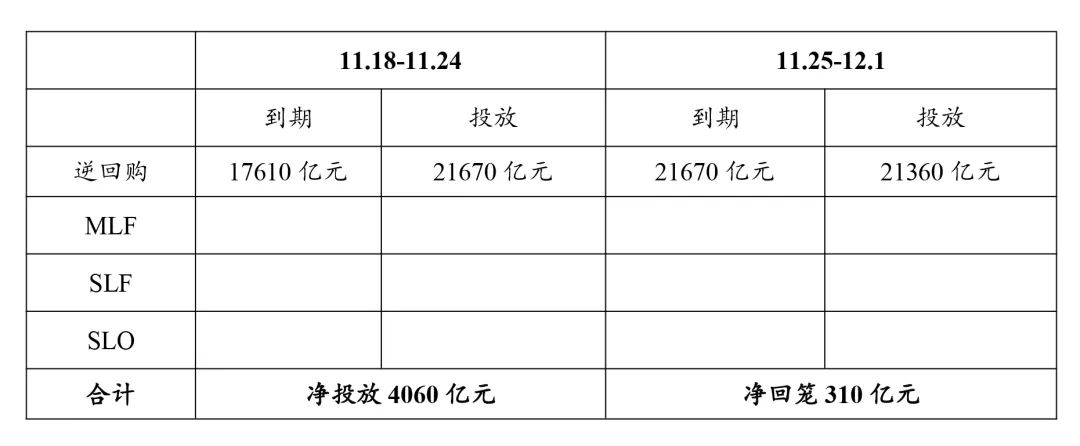

1.公开市场操作

根据央行公告,11.25-12.1,央行累计开展公开市场逆回购操作21360亿元,无MLF投放;共有21670亿元逆回购到期,无MLF到期,共实现资金净回笼310亿元。

(三)国际信息

1.当地时间12月1日,美联储主席鲍威尔给华尔街的降息预期泼冷水,称美联储决策者将谨慎行事,因为紧缩不足和紧缩过度的风险正变得更加均衡。虽然政策利率目标处于不错的限制性区间,但现在就判断何时可能降息为时尚早。如果情况变得适宜,会进一步收紧政策。

2.欧洲央行行长拉加德近期表示,鉴于目前的经济形势,欧洲央行可以暂时停止加息并评估其紧缩政策的影响。欧洲央行可能很快会重新审查1.7万亿欧元的紧急抗疫购债计划(PEPP)投资组合,并重新考虑置换到期债券的所用时间。

宏观影响因素

(一)国内经济数据

国家统计局11月27日公布的数据显示,10月份,全国规模以上工业企业利润同比增长2.7%,连续3个月实现正增长。1-10月份,全国规模以上工业企业利润同比下降7.8%,降幅较1-9月份收窄1.2个百分点,今年3月份以来利润降幅逐月收窄。

简评:10月规模以上工业企业利润同比上涨2.7%,增速较9月明显收窄9.2个百分点,当月增速连续三个月为正。从量价的情况来看,10月工业增加值同比增速为4.6%,较9月微增0.1个百分点,工业品价格表现延续稳定,PPI同比降幅较9月小幅下降0.1个百分点,工业企业经营效益延续温和修复;在行业方面,上游原材料相关行业盈利增速整体延续修复,中游装备制造业保持高位,下游消费、公用事业等行业增速与上月基本持平,静待需求进一步发力。

(二)国际经济数据

1.美国至11月25日当周初请失业金人数升至21.8万人,前值为20.9万;至11月18日当周续请失业金人数升至192.7万人,创约两年来最高水平,表明美国劳动力市场正在降温。

2.欧元区11月CPI初值同比增长2.4%,为2021年7月以来最低增速,低于预期的2.7%,前值为2.9%。环比初值下降0.5%,为2020年1月以来最大降幅,预期下滑0.2%,前值增长0.1%。

资本市场表现

(一)股票市场表现

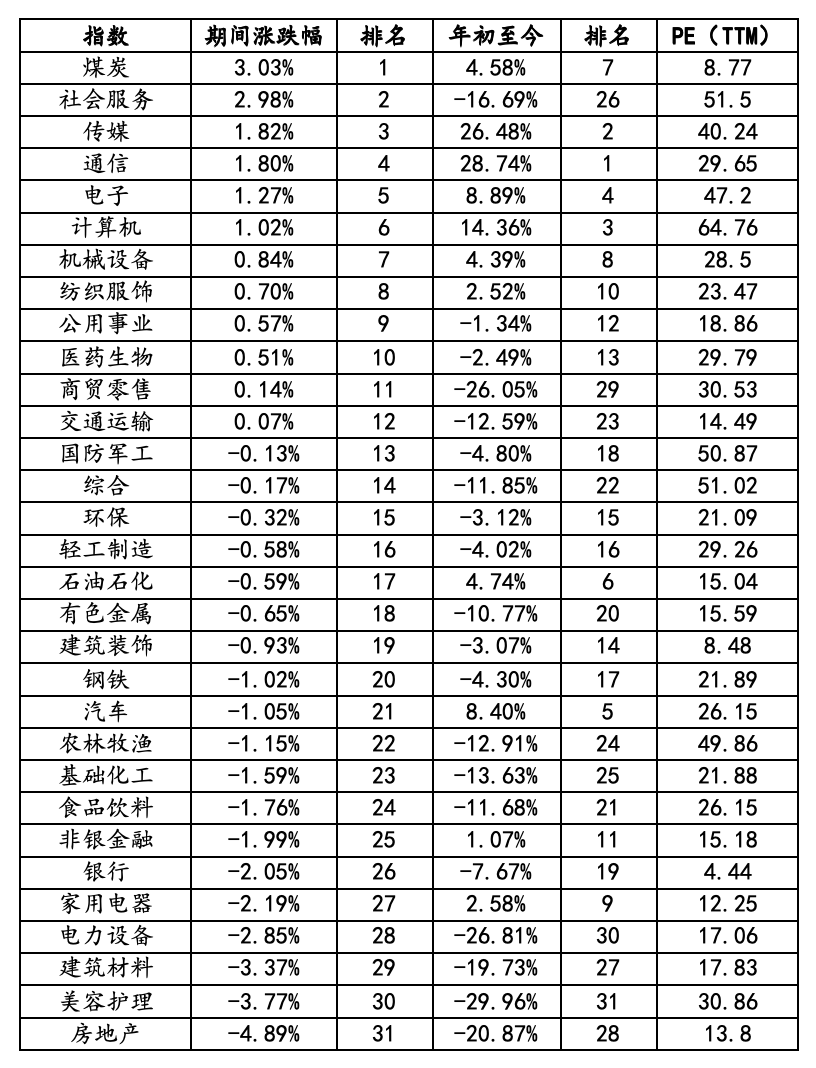

11.27-12.1,市场保持震荡,三大指数持续回落。其中,科创50指数上涨0.32%,创业板指下跌0.60%。从行业上来看,煤炭、社会服务和传媒等行业涨幅靠前,建筑材料、美容护理和房地产等行业垫底。

(二)市场资金价格表现

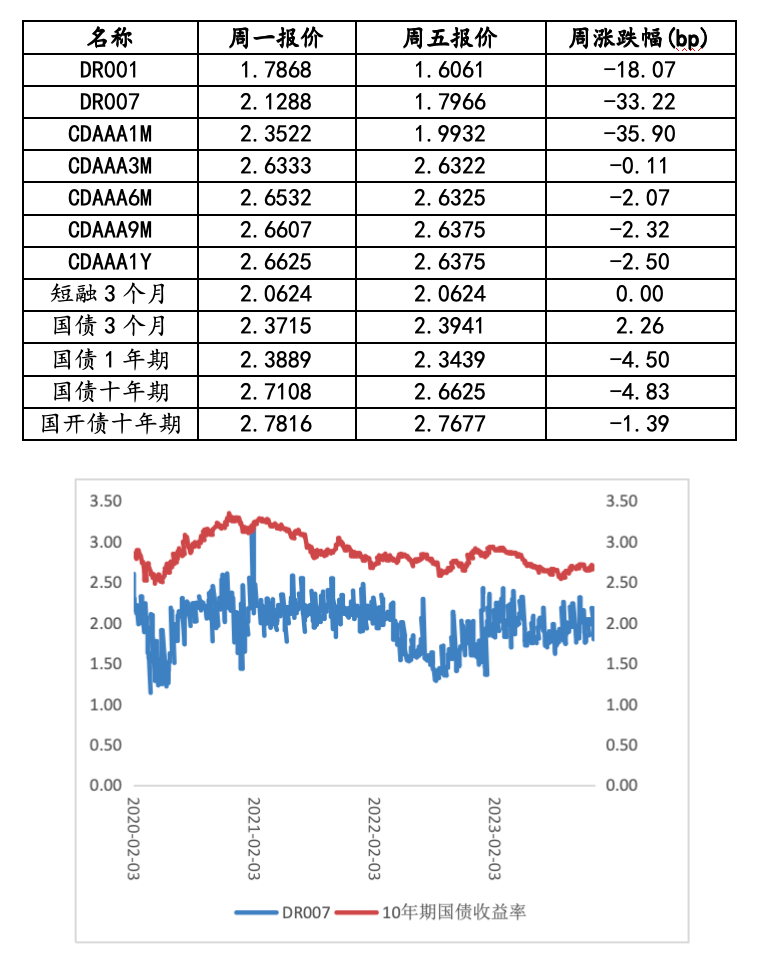

11.27-12.1,市场流动性偏紧状态有所缓解,大部分资金价格有所下行。从价格变化趋势来看,DR007下行33.22BP;十年期国债收益率下行4.83BP为2.6625。

(三)债券市场表现

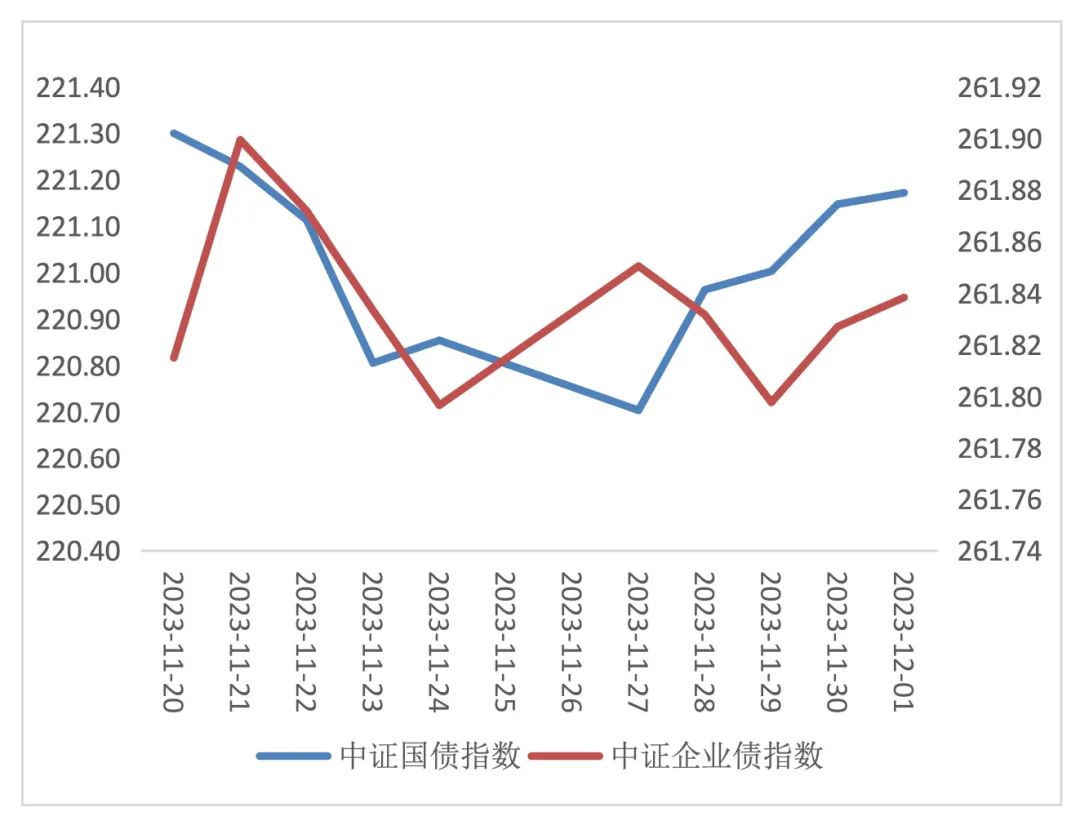

从债券市场表现来看,受经济修复数据反复和政策预期等因素影响,中证国债指数和中证企业债指数双双上行,中证国债指数上行0.32点,中证企业债指数上行0.42点。

(四)商品市场表现

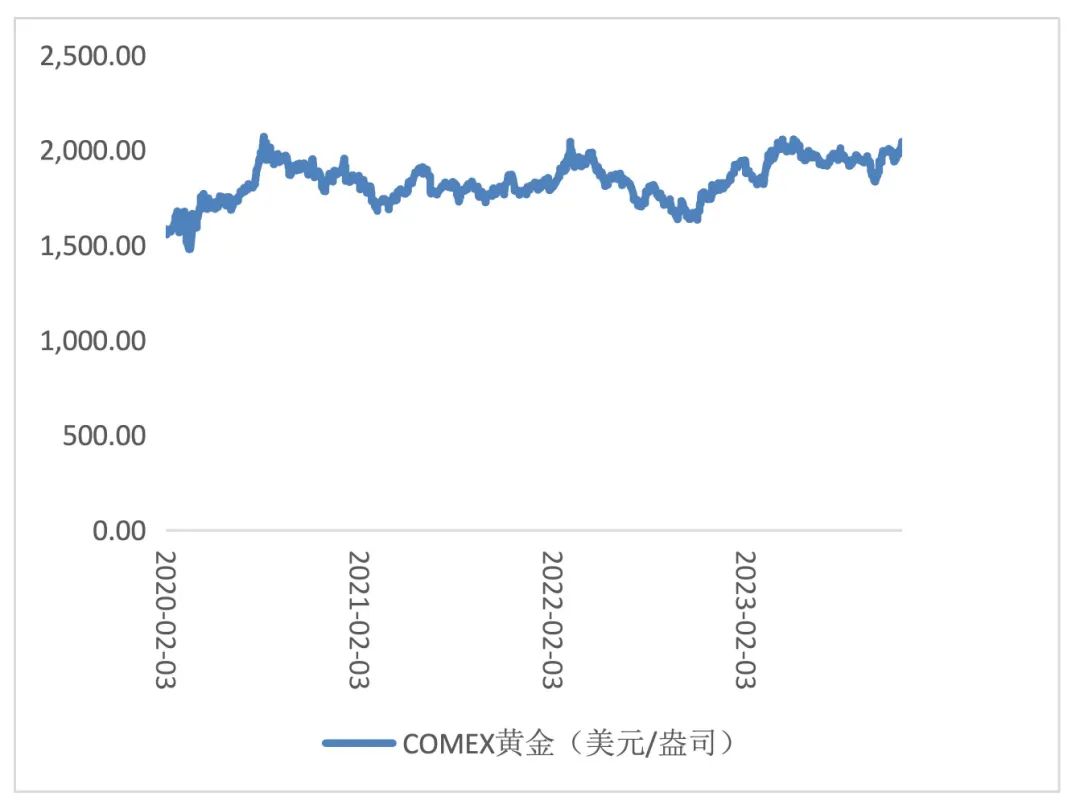

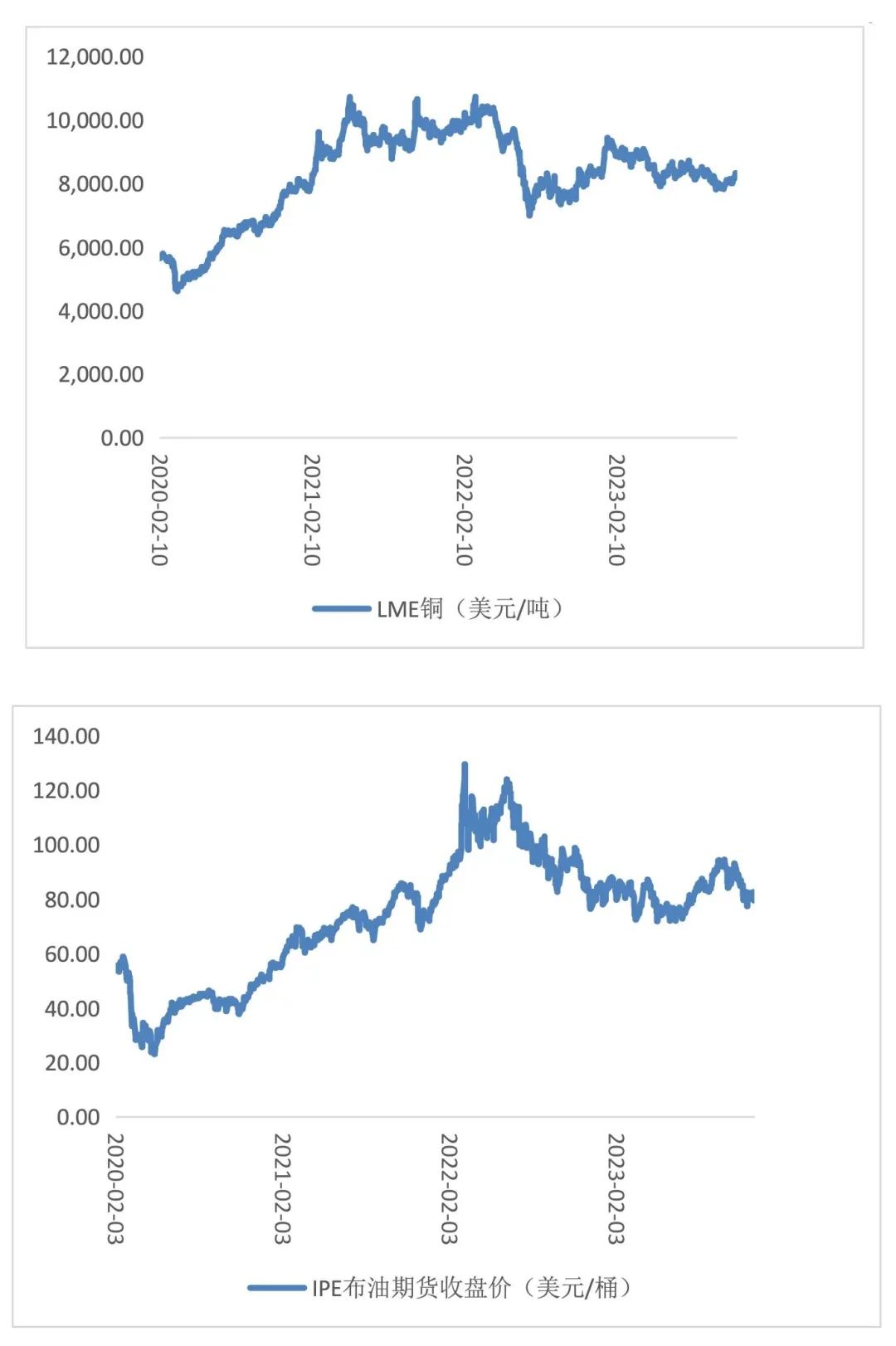

从黄金价格来看,上周COMEX黄金由2042.80美元/盎司上涨至2089.70美元/盎司。尽管鲍威尔在公开讲话中仍偏鹰,但市场预期美联储已结束本轮加息,金银价格持续走高。从铜的价格来看,上周LME铜的价格由8300.00美元/吨上涨至8456.00美元/吨。美元持续表现持续走弱,中国需求刺激利好持续提振铜价。从石油价格来看,IPE布油期货结算价由80.15美元/桶下跌至79.56美元/桶。第36届欧佩克+部长级会议结束,欧佩克+成员国们各自宣布在明年一季度期间“自愿”减产,总规模合计219.3万桶/日。

(五)汇率市场表现

从汇率来看,上周美元对人民币汇率中间价由7.1151下跌至7.1104。市场预期美联储本轮加息结束,美元指数继续走弱,人民币兑美元持续小幅升值。