热点研究

导读

当前美国通胀仍呈一定的韧性,美联储降息时点可能会延后;国内稳增长的政策效果仍需要一定的时间,利率将保持低位,整体市场投资风险与机会并存。

一季度,受国内10年期国债收益率持续下行、扩张性财政政策落地和权益市场反弹等因素影响,公募基金整体规模保持改善态势。新成立基金份额虽有所回落,但市场信心不断获得修复。从业绩表现上来看,股票类基金表现回暖,被动指数型基金呈防守特征,债券基金整体表现稳健,黄金类商品基金继续表现强势。

展望下一阶段,美国通胀仍呈一定的韧性,美债收益率再次走高,外部压力仍有一定的不确定性。国内扩张性财政政策效果、市场风险偏好提升仍需一定的时间,整体投资策略可保持适度积极,适度增加权益类基金和混合类基金配置比重。

一季度公募基金市场的总体特征

整体来看,受国内10年期国债收益率下行、扩张性财政政策落地和权益市场反弹等因素影响,公募基金净值增速持续改善,新发基金规模有望反弹。在新发行基金结构上,新发行股票类基金占比提升,债券类基金仍占据绝对比重。当前,美国通胀仍面临一定的粘性,但随着国内稳增长政策持续落地,利率保持低位,公募基金净值规模、新发基金规模增速有望保持改善态势。

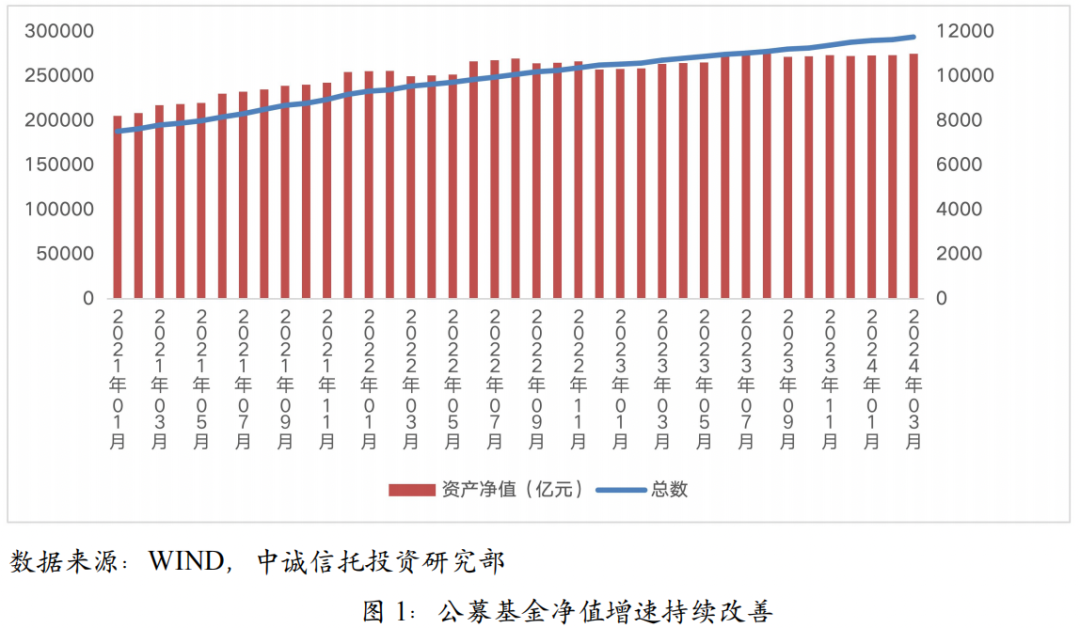

(一)公募基金净值同环比增速持续改善

截至3月31日,一季度公募基金总体规模已达268064.89亿份,同环比增长9.33%、1.23%,增速继2023年四季度持续改善(四季度同环比为9.99%、1.84%);基金净值274991.70亿元,同环比保持正增长,分别为4.24%和0.85%,(四季度同环比增速分别为5.89%和0.36%),基金数量达到11752只。从结构上来看,股票基金、混合基金、债券基金、货币市场基金净值占比分别为9.46%、13.58%、33.47%和41.01%,债券基金占比略有上升,但总体占比较四季度变化不大。受国内10年期国债收益率下行和扩张性财政政策持续落地等影响,公募基金净值同环比增速保持改善态势。不过,股票市场大幅调整,市场风险偏好仍未出现明显提升。

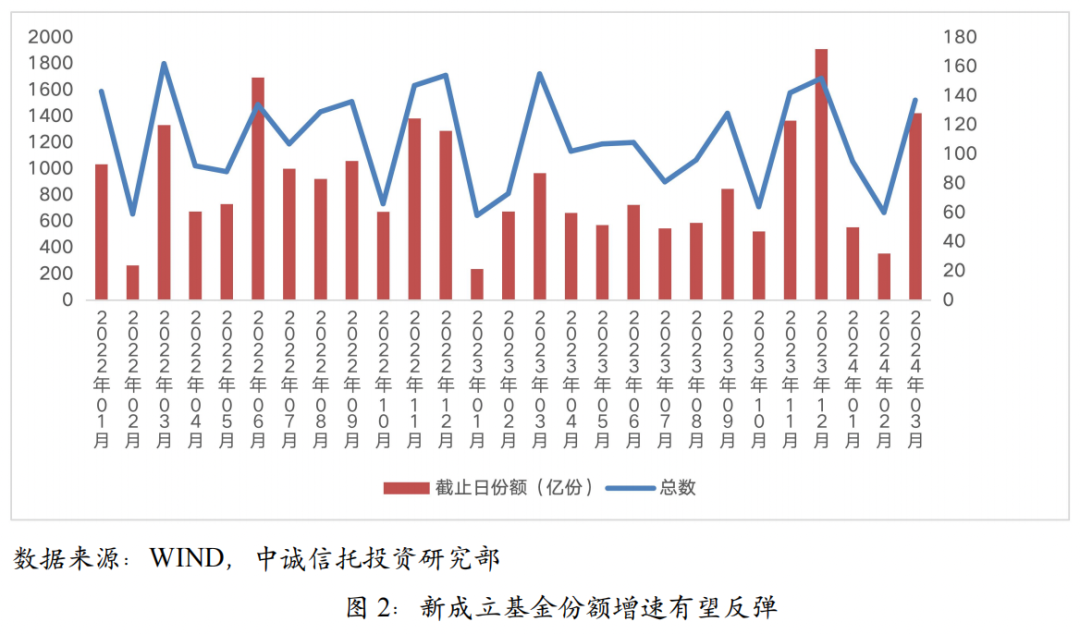

(二)新成立基金份额增速有望反弹

截至3月31日,一季度新成立公募基金2433.98亿份,同比回落5.68%,环比回落35.74%,同环比增速再次下行。具体来看,1月份成立规模为554.40亿份,2月成立规模为354.94亿份,整体规模偏低;不过,3月份新成立基金规模大幅反弹,达1424.54亿份,仅次于2023年12月份。在政策环境方面,2024年政府工作报告将国内生产总值增长目标定为5%左右,财政政策较为积极,货币政策配合财政政策合理力度的宽松操作仍然可期,利率中枢有望保持低位;在市场方面,2月5日以来,权益市场触底反弹,市场信心不断获得修复,均是3月份新成立基金份额提速的主要贡献,新成立基金份额增速有望持续反弹。

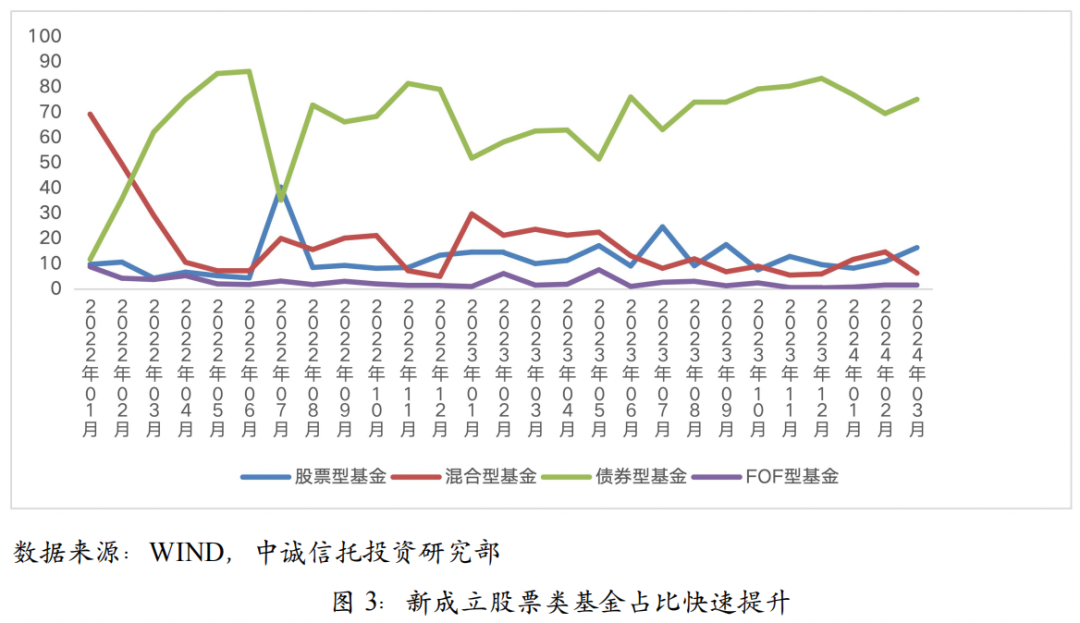

(三)新成立股票类基金占比快速提升

从结构上来看,新成立基金份额中,股票类基金占比持续提升,1月、2月和3月分别为8.23%、10.90%和16.37%,市场信心逐步修复;债券类基金占比由2023年12月的83.39%,逐步回落至1月、2月和3月的76.91%、69.46%和75.09%,热度略有下降,但仍占据绝对比重。由于货币政策保持宽松,10年期国债收益率进一步下行至2.28%左右,较2023年三季度高点下行超过40BP,新成立债券类基金仍处于高位;混合类基金占比则由12月的5.93%反弹至1月、2月和3月的11.70%、14.65%和6.25%。股票市场反弹,股票类基金和混合类基金业绩回暖,新成立基金规模占比均出现一定的上行。

一季度各类公募基金的业绩表现情况

为便于比较,剔除因规模较小或运作时间较短对短期业绩产生的随机扰动,我们选择成立一年及以上,且规模达到5亿元(商品类规模为1亿元)及以上的公募基金为基数,采取非合并口径进行业绩比较。从一季度整体业绩来看,股票类基金表现回暖,被动指数型基金呈防守特征,债券基金整体表现稳健,黄金类商品基金继续表现强势。

(一)股票类基金表现回暖

从股票基金情况来看,普通股票基金近三个月实现正收益69只,占比为28.05%,收益最高的为宏利转型机遇A,收益率为13.95%;偏股混合型基金实现正收益343只,占比为35.04%,收益最高的宏利景气领航两年持有,收益率为16.31%;灵活配置型基金实现正收益184只,占比为40.15%,收益最高的为诺安积极回报A,收益率为24.65%。从正收益占比情况来看,股票类基金有所回暖,市场信心持续获得修复;从收益较高的基金重仓持股来看,主要以信息技术、资源等行业股票配置为主。

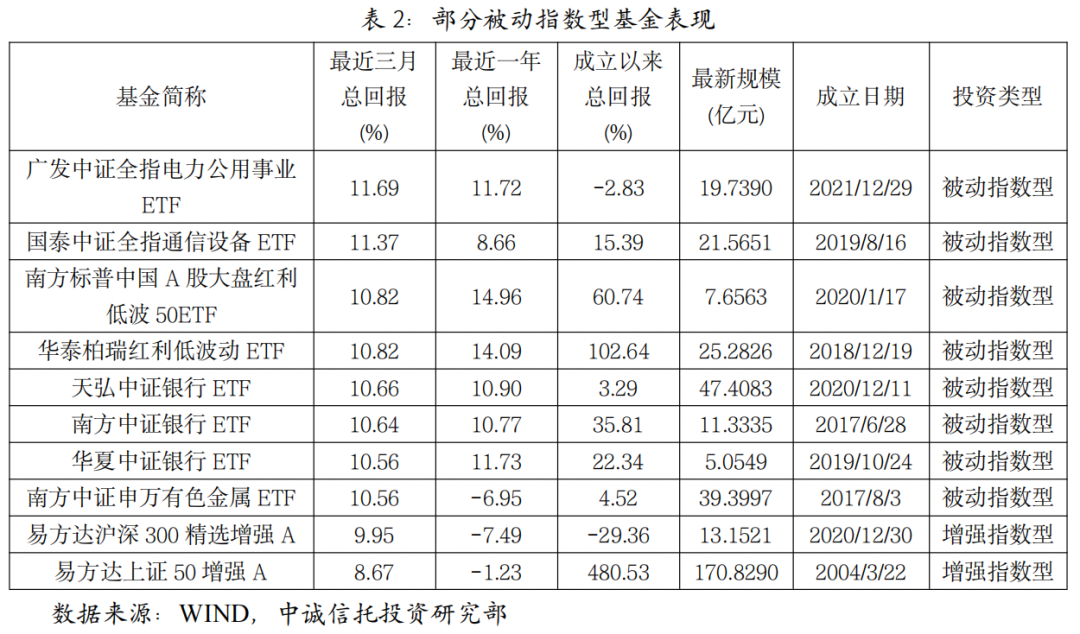

(二)被动指数基金表现呈防守特征

被动指数基金近三个月实现正收益151只,占比为35.20%;增强型被动指数基金近三个月实现正收益41只,占比为47.67%。其中,排名靠前的广发中证全指电力公用事业ETF、南方标普中国A股大盘红利低波50ETF、天弘中证银行ETF等主要以红利等行业配置为主,市场防守特征较为明显。

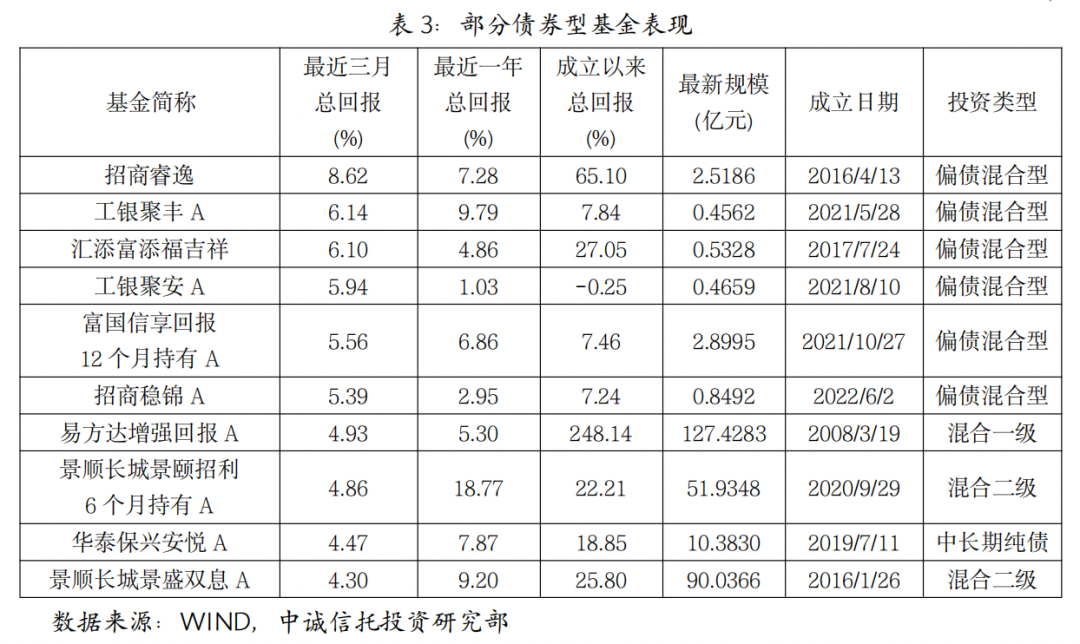

(三)债券基金整体表现稳健

从债券型基金来看,中长期纯债基金近三个月实现正收益基1541只,占比达到100.00%,收益最高的为华泰保兴安悦A,收益率达4.47%;混合偏债基金实现正收益基金949只,占比达到73.28%,收益最高的为招商睿逸,收益率达8.62%;混合债券一级基金实现正收益基金265只,占比达到94.31%,收益最高的为易方达增强回报A,收益率为4.93%;混合债券二级基金实现正收益基金139只,占比达到70.56%,收益最高的景顺长城景颐招利6个月持有A,收益率为4.86%。

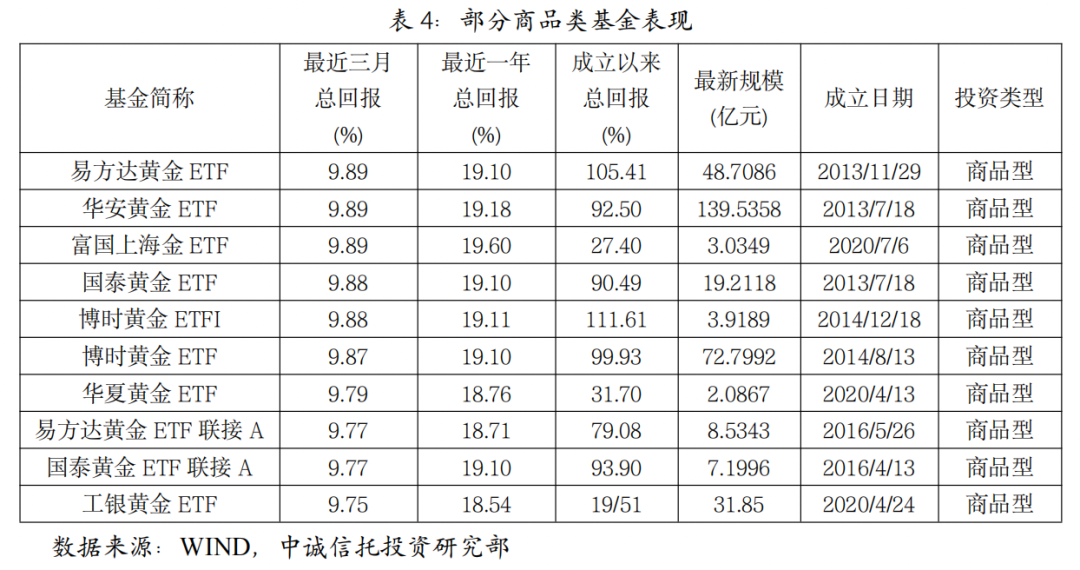

(四)黄金型商品基金继续表现强势

从商品型基金来看,考察标的中共有19只基金实现正收益,占比达82.61%。收益最高的为易方达黄金ETF、华安黄金ETF和富国上海金ETF,收益率均达9.89% 。除黄金外其他商品型基金表现不佳,华夏饲料豆粕期货ETF、建信易盛郑商所能源化工期货ETF等收益率均为负值。

下一阶段公募基金市场展望与配置策略建议

当前美国通胀仍呈一定的韧性,美联储降息时点可能会延后;国内稳增长的政策效果仍需要一定的时间,利率将保持低位,整体市场投资风险与机会并存。从配置主线来看,整体配置策略保持谨慎乐观、可适度积极。从配置策略来看,可适度增加股票基金和混合型基金配置比重。

(一)整体配置策略保持适度积极

在外部环境方面,根据最新数据显示,3月CPI同比增长3.5%,为2023年9月以来最高水平,高于市场预期的3.4%,核心CPI同比增长3.8%,同样超出预期的3.7%。根据CME观察,市场预期美联储6月维持利率不变的概率为76.8%,累计降息25个基点的概率为22.9%。当前美国通胀仍呈一定的韧性,美联储降息时点可能会延后,外部压力有所增强。在国内方面,财政政策保持扩张,2024年总动用广义赤字约9.46万亿元,环比增加1.28万亿,货币政策整体保持适度宽松,利率将保持在低位。不过,考虑到政策落地见效、市场风险偏好提升仍需要一定的时间,在外部扰动增强的条件下,权益市场短期可能呈震荡态势,整体配置策略保持谨慎乐观、可适度积极。

(二)适度增加股票基金和混合基金配置比重

从近期经济基本面来看,1-2月工业增加值保持高速增长,3月内外需同步走强,PMI数据强势反弹,一季度经济整体表现可能会再次超出市场预期。从中长期线索来看,一是根据工信部等七部门发布《推动工业领域设备更新实施方案》我国工业领域设备更新年规模在4万亿元左右;二是在产业政策方面,“大力推进现代化产业体系建设,加快发展新质生产力”已置于首位,涉及制造业重点产业链、智能网联新能源汽车、生物制造、量子技术、生命科学、人工智能等诸多产业。当前权益市场估值仍处于低位。可适度增加股票基金和混合基金配置比重,重点关注宽基指数、制造业、科技行业、有色金属等。

(三)债券类基金收益空间受到压制

在市场利率方面,10年期国债收益率进一步下行至2.28%左右,较2023年三季度高点下行已超过40BP。在高质量发展、中央政府加杠杆、房地产新发展模式、地方化债等大背景下,利率中枢有望保持低位。在流动性方面,央行加大已出台货币政策实施力度,保持流动性合理充裕,均衡投放。虽然在负债端利率下行趋势仍具备确定性,但在当前利率条件下,债券基金资产荒的困境仍未缓解,债券类基金收益空间受到压制。

(四)黄金类商品基金投资性价比持续降低

2023年黄金价格上涨超过15%,2024年以来则已上涨14.03%,COMEX黄金突破2360美元/盎司,屡创历史新高,黄金价格与10年前美债利率走势持续背离。与此同时,中国3月末黄金储备7274万盎司,较2月增加16万盎司,为连续第十七个月增持黄金储备,不过3月也是央行增持黄金储备最少的一次。虽然当前市场已将美联储降息纳入预期,但降息时点、幅度仍存在诸多不确定性。近期黄金价格快速上行,交易拥挤度迅速上升,黄金类商品基金投资性价比持续降低。

执笔人:杨晓东

免责声明

本文章仅代表作者个人意见,不代表中诚信托有限责任公司(以下简称“中诚信托”或“本公司”)官方立场。其中引述信息来源于公开资料,中诚信托对本文章信息的准确性、可靠性、完整性、时效性不作任何明示或暗示的保证。在任何情况下,本文章所表述的任何观点或提供的任何信息均不构成对任何人的投资建议,对依据或者使用本文章表述观点和信息所造成的任何后果,中诚信托及/或其关联机构、关联人员均不承担任何形式的责任。