2024年7月22日-2024年7月28日

本文要点

重点关注:央行7月22日公告,为优化公开市场操作机制,从即日起,公开市场7天期逆回购操作调整为固定利率、数量招标。公开市场7天期逆回购操作利率由此前的1.80%调整为1.70%;常备借贷便利利率(SLF)也跟随下调10个基点;同时,贷款市场报价利率(LPR)较上期均下调10BP,1年期LPR为3.35%,5年期以上LPR为3.85%。

简评:LPR的参考基准已从此前的一年期中期借贷便利(MLF)利率,调整为7天逆回购利率,进一步健全利率调控机制。本次降息则是7天逆回购、1年期LPR、5年期LPR同时下调10BP。此前,央行行长潘功胜行长曾表示,“明确以央行的某个短期操作利率为主要政策利率,目前看,7天期逆回购操作利率已基本承担了这个功能。” LPR下行可降低实体部门融资成本,强化金融对经济的支持力度。

国内政策方面:《党的二十届三中全会〈决定〉学习辅导百问》出版发行。该书在谈及资本市场改革时指出,要深化股票发行注册制改革,提高主板、创业板上市标准,完善科创板科创属性评价标准,强化信息披露要求,健全新股发行定价机制。国家发改委、财政部正式出台文件,安排3000亿元左右超长期特别国债资金,加力支持大规模设备更新和消费品以旧换新。

宏观方面:国家统计局公布数据显示,上半年全国规模以上工业企业实现利润总额35110.3亿元,同比增长3.5%,增速比1-5月份加快0.1个百分点。其中,6月份规上工业企业利润增长3.6%,增速比5月份加快2.9个百分点。

简评:6月工业企业营收增速2.9%,较5月放缓0.9个百分点,在偏高基数下的小幅回落;工业企业利润单月同比增长3.6%,较5月加快2.9个百分点,主要源于PPI降幅由前值的-1.4%缩窄至-0.8%。从行业来看,装备制造业利润保持高速增长,利润同比增长6.6%,拉动规模以上工业利润增长2.2个百分点,对规模以上工业利润增长的贡献率超六成。

国际方面:加拿大央行降息25个基点至4.5%,为连续第二次降息,符合市场预期。加拿大央行还暗示,随着通胀担忧减弱,未来将进一步降息。美国6月核心PCE同比升幅持平于2.6%,为2021年3月以来最低水平,但略超市场预期的2.5%;环比增速反弹至0.2%。美国6月PCE物价指数的温和下降和核心PCE物价指数的稳定表现,为市场提供了积极的信号,叠加此前公布的二季度GDP超预期增长,美国经济释放更多“软着陆”的信号。市场预计7月美联储将继续按兵不动,但押注9月将进行首次降息。

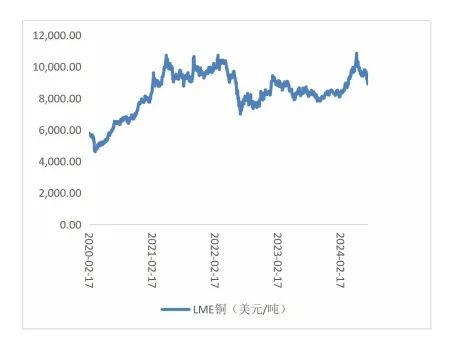

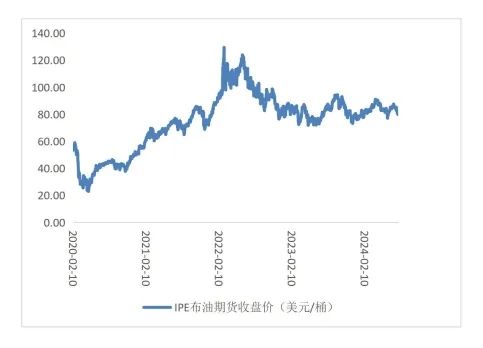

资本市场:7.22-7.26,市场全面回调,上证指累计下跌3.07%;市场流动性保持合理充裕,受税期等因素影响,市场资金价格涨跌不一;债券市场,中证国债指数和中证企业债指数双双上行。上周,商品市场,黄金价格、铜价、石油价格纷纷回落;美国经济数据较为稳健,价格数据温和回落,市场对美联储降息的预期进一步增加,人民币兑美元小幅波动。

重点关注事件

央行7月22日公告,为优化公开市场操作机制,从即日起,公开市场7天期逆回购操作调整为固定利率、数量招标。公开市场7天期逆回购操作利率由此前的1.80%调整为1.70%;常备借贷便利利率(SLF)也跟随下调10个基点;同时,贷款市场报价利率(LPR)较上期均下调10BP,1年期LPR为3.35%,5年期以上LPR为3.85%。

简评:LPR的参考基准已从此前的一年期中期借贷便利(MLF)利率,调整为7天逆回购利率,进一步健全利率调控机制。自2019年LPR改革以来,降息的顺序主要是7天逆回购利率、MLF利率先行,LPR再做调整。本次降息则是7天逆回购、1年期LPR、5年期LPR同时下调10BP。此前,央行行长潘功胜行长曾表示,“明确以央行的某个短期操作利率为主要政策利率,目前看,7天期逆回购操作利率已基本承担了这个功能。”

在招标方式上,价格(利率)招标是指央行明确招标量,一级交易商以价格(利率)为标的进行投标,价格(利率)由竞标形成。央行可以掌握逆回购投放规模的主动权,也便于发现市场利率水平;数量招标是指央行明确最高招标量和价格,公开市场业务一级交易商以数量为标的进行投标,如投标量超过招标量,则按比例分配,如投标量低于招标量则按实际投标量确定中标量。投放数量更多地由交易商的需求决定,机制上接近欧央行主要再融资工具(MRO)的固定利率、不限数量模式,逆回购操作的“市场性”更强。

短端利率下行的同时,央行逐步强化长端卖债预期。7月22日,央行发布消息称,为增加可交易债券规模,缓解债市供求压力,自本月起,有出售中长期债券需求的MLF参与机构,可申请阶段性减免MLF质押品。今年以来,长债收益率持续较快下行,创20年来新低,累积债市反转风险。央行阶段性减免MLF质押品,有利于平衡债券市场供求。

在外部环境方面,二季度以来美国通胀和劳动力市场均明显走弱,提升了国内货币政策空间;国内二季度GDP增速4.7%,较一季度略有回落,当下政策托底经济的必要性有所提升。LPR下行可降低实体部门融资成本,强化金融对经济的支持力度。

政策影响因素

(一)国内政策信息

1.《党的二十届三中全会〈决定〉学习辅导百问》出版发行。该书在谈及资本市场改革时指出,要深化股票发行注册制改革,提高主板、创业板上市标准,完善科创板科创属性评价标准,强化信息披露要求,健全新股发行定价机制。进一步规范强制退市标准,严格执行和实施退市。加强减持、分红、并购重组等环节监管,严肃查处操纵市场、恶意做空等行为,惩治财务造假等违法违规行为。进一步提升证券行业违法成本,健全投资者赔偿救济机制,对违法违规行为负有责任的控股股东、实际控制人、董事、高管、中介机构等要依法赔偿投资者损失。

2.国家发改委、财政部正式出台文件,安排3000亿元左右超长期特别国债资金,加力支持大规模设备更新和消费品以旧换新。在设备更新方面,将支持范围扩大到能源电力、老旧电梯等领域。在消费品以旧换新方面,将个人消费者乘用车置换更新、旧房装修等都纳入支持范围。

(二)货币政策信息

1.公开市场操作

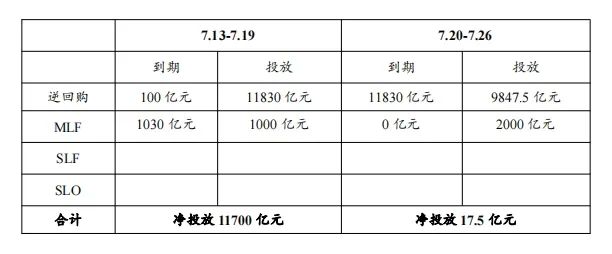

根据央行公告,7.20-7.26,央行累计开展公开市场逆回购操作9847.5亿元,MLF投放2000亿元;共有11830亿元逆回购到期,MLF到期0亿元,共实现资金净投放17.5亿元。

2.7月25日,人民银行以利率招标方式开展2000亿元1年期MLF操作,中标利率为2.3%,较此前下降20个基点。

简评:本次MLF操作临近月末,这也是央行月内第二次开展MLF操作,中标利率自2023年8月以来首次下调。此次增量MLF操作,表明央行保持流动性合理充裕,巩固经济回升向好的态度坚决,同时也表明MLF利率对LPR的参考作用正在逐步减弱。而MLF明确采用利率招标方式,中标利率将更好反映市场利率情况。

3.中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行和中国邮政储蓄银行六家大型商业银行从7月25日起,均下调了人民币存款挂牌利率。其中,整存整取的挂牌利率中,2年期及以上的定期存款利率均下调20个基点,其他期限则下调10个基点。同时,活期存款率亦下调5个基点。此前几次存款利率下调,均是由大型商业银行率先实施,12家全国性股份制银行、城商行等随后跟进,中小银行最后陆续实施。

(三)国际信息

加拿大央行降息25个基点至4.5%,为连续第二次降息,符合市场预期。加拿大央行还暗示,随着通胀担忧减弱,未来将进一步降息。

宏观影响因素

(一)国内经济数据

国家统计局公布数据显示,上半年全国规模以上工业企业实现利润总额35110.3亿元,同比增长3.5%,增速比1-5月份加快0.1个百分点。其中,6月份规上工业企业利润增长3.6%,增速比5月份加快2.9个百分点。

简评:6月工业企业营收增速2.9%,较5月放缓0.9个百分点,在偏高基数下的小幅回落;工业企业利润单月同比增长3.6%,较5月加快2.9个百分点,主要源于PPI降幅由前值的-1.4%缩窄至-0.8%。从行业来看,装备制造业利润保持高速增长,利润同比增长6.6%,拉动规模以上工业利润增长2.2个百分点,对规模以上工业利润增长的贡献率超六成。

(二)国际经济数据

1.美国第二季度实际GDP年化季环比初值为2.8%,高于市场预期的2%,前值为1.4%。美联储关注的通胀指标——核心PCE物价指数在第二季度上升2.9%,较前值3.7%有所放缓,但仍高于预期的2.7%。

美国商务部经济分析局表示,实际GDP的增长主要反映消费者支出、私人库存投资和非住宅固定投资的增长。与一季度相比,二季度实际GDP的加速主要反映出私人库存投资的回升和消费者支出的加速,住宅固定投资的下滑部分抵消了这些增长。市场认为二季度GDP和PCE物价指数显示美国经济有望实现“软着陆”,即通胀稳步降温的同时经济增长稳健。数据公布后,CME“美联储观察”工具显示,美联储9月降息概率维持100%,但7月降息的概率已不足10%。受此影响,美元指数持续走高,美股开盘后,三大指数走势分化。

2.美国6月核心PCE同比升幅持平于2.6%,为2021年3月以来最低水平,但略超市场预期的2.5%;环比增速反弹至0.2%。整体PCE同比增速从前月的2.6%下滑至2.5%,为五个月来最低水平。6月实际个人消费支出环比升0.2%,预期升0.3%,前值从升0.3%修正为升0.4%。

简评:美国6月PCE物价指数同比增速从前月的2.6%下滑至2.5%,为五个月来最低水平。剔除波动较大的食品和能源价格后,6月核心PCE物价指数同比增速为2.6%持平前值,为2021年3月以来的最低水平,但高于预期的2.5%。6月份消费者支出环比增长0.3%持平预期,5月份的增幅从0.2%上修至0.4%。消费支出保持稳定,购买力进一步削弱。美国6月PCE物价指数的温和下降和核心PCE物价指数的稳定表现,为市场提供了积极的信号,叠加此前公布的二季度GDP超预期增长,美国经济释放更多“软着陆”的信号。市场预计7月美联储将继续按兵不动,但押注9月将进行首次降息。

3.美国至7月20日当周初请失业金人数下降1万至23.5万人,略低于预期。

资本市场表现

(一)股票市场表现

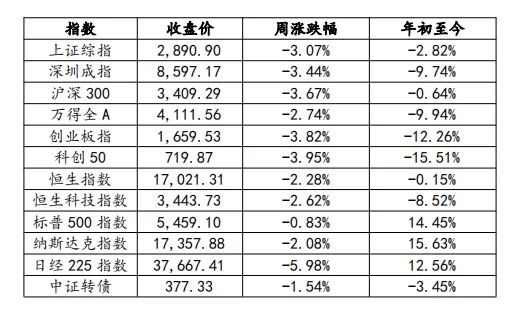

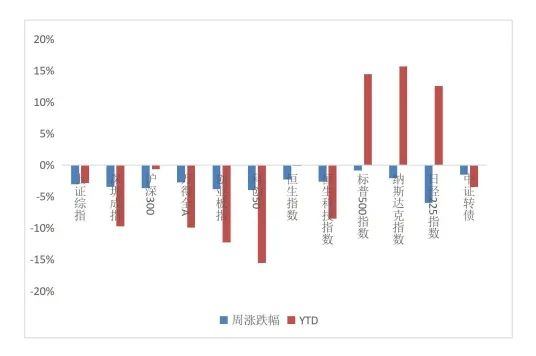

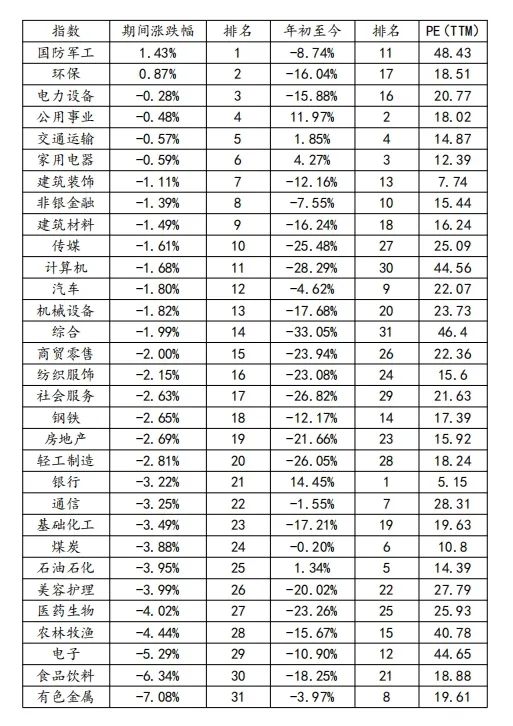

7.22-7.26,市场全面回调,上证指累计下跌3.07%。其中,科创50指数下跌3.95%,创业板指数下跌3.82%。从行业上来看国防军工、环保和电力设备等行业涨幅靠前,电子、食品饮料和有色金属等行业垫底。海外市场方面,恒生指数下跌2.28%,标普500指数下跌0.83%。

(二)市场资金价格表现

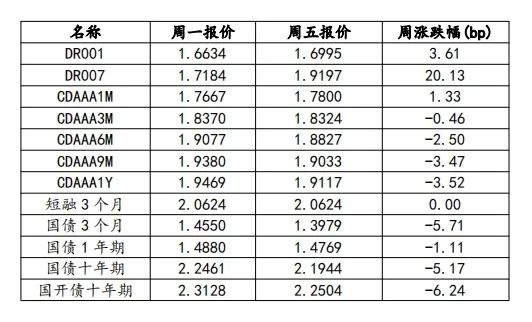

7.22-7.26,市场流动性保持合理充裕,受税期等因素影响,市场资金价格涨跌不一。从价格变化趋势来看,DR007上行20.13BP;十年期国债收益率下行5.17BP为2.1944。

(三)债券市场表现

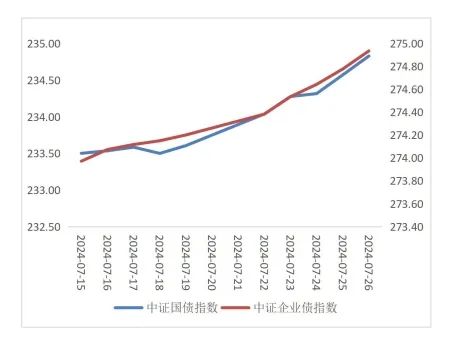

从债券市场表现来看,受10年期国债收益率下行等因素影响,中证国债指数和中证企业债指数双双上行,中证国债指数上行1.22点,中证企业债指数上行0.73点。

(四)商品市场表现

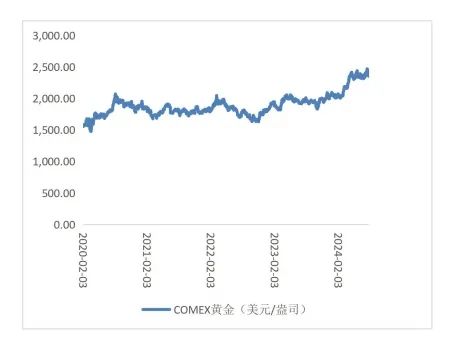

从黄金价格来看,上周COMEX黄金由2399.10美元/盎司下跌至2381.00美元/盎司。黄金市场在创纪录的涨势后遭遇了获利了结的压力,美联储宽松预期将对金价形成支撑。从铜的价格来看,上周LME铜的价格由9214.00美元/吨下跌至9018.50美元/吨。需求担忧施压 LME期铜连续三周下行。从石油价格来看,IPE布油期货结算价由82.56美元/桶下跌至79.85美元/桶。俄罗斯能源部发布声明表示,俄罗斯计划在今年10月、11月以及2025年3月至9月期间进一步削减原油产量,以弥补超过OPEC+配额的产量。

(五)汇率市场表现

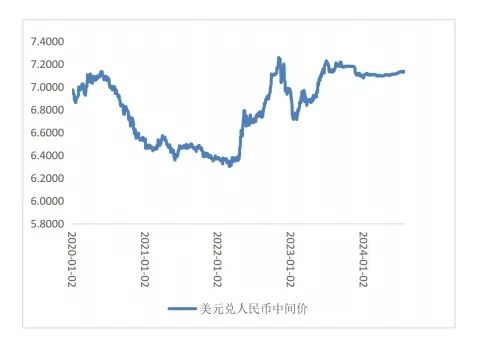

从汇率来看,上周美元兑人民币汇率中间价由7.1315下跌至7.1270。美国经济数据较为稳健,价格数据温和回落,市场对美联储降息的预期进一步增加,人民币兑美元小幅波动。