热点研究

受宏观经济和行业基本面等因素影响,国内REITs底层资产经营依然承压。从已披露的二季度报来看,报告期内REITs底层多数项目修复进程趋缓、业绩完成度不及预期,且各板块延续分化特征。二季报公布后,REITs二级市场整体情绪较为稳定,部分板块在业绩超预期表现下价格有所回升,带动REITs估值整体上行。在“低利率+资产荒”背景下,当前REITs资产的配置价值仍值得关注。

高速公路:修复态势趋缓

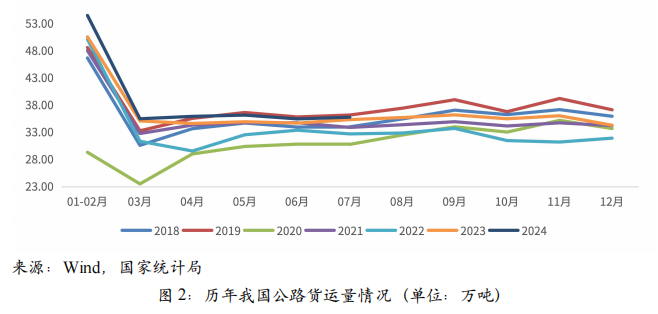

整体来看,车流量与通行费收入继续保持同比修复态势,但斜率放缓。一方面,受国内整体宏观经济复苏走弱的影响,二季度全国公路客运和货运修复情况不及预期。另一方面,今年强降雨天气频发阻碍出行,尤其是客车车流量受影响较大。此外,周边路网施工建设、通车等,对部分项目产生分流作用,影响经营表现。

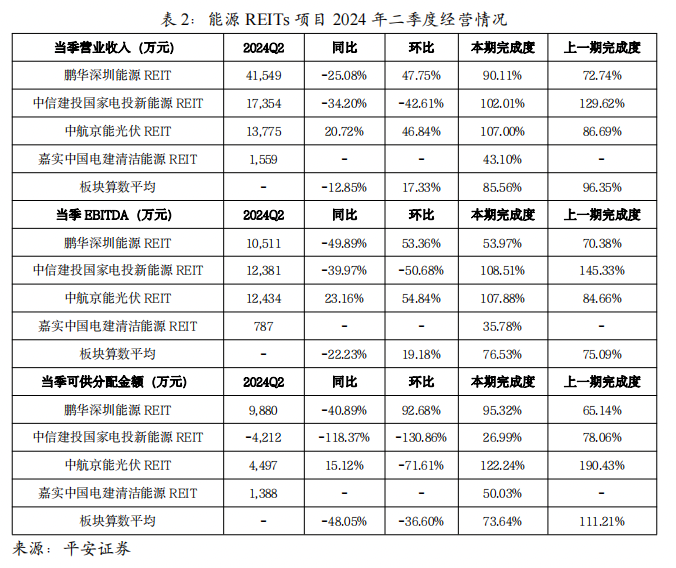

能源:业绩涨跌分化

鹏华深圳能源REIT、中信建投国家电投新能源REIT本季经营表现偏弱,营业收入同比降幅在25%以上。前者因南方降雨、一次能源价格下行等因素导致营收业绩下滑,后者因本季区域内风速不佳。中航京能光伏REIT、嘉实中国电建清洁能源REIT本季经营状况较好。两者分别受益于良好光照和来水量丰富,二季度结算电量均实现同比两位数增长。

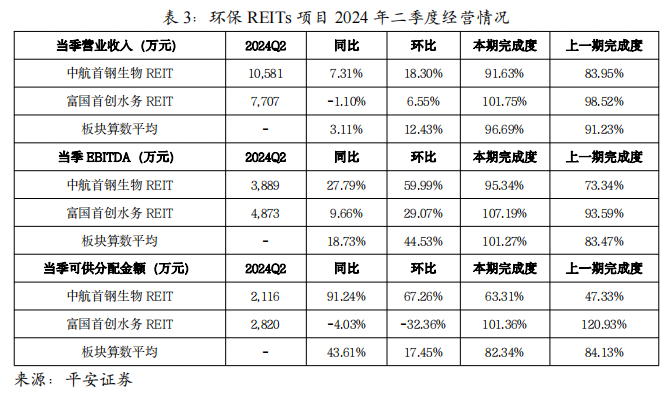

环保:经营平稳

二季度环保REITs经营较为平稳。中航首钢绿能REIT由于发电机组检修结束(2Q23开始检修,2Q24恢复运行),吨发电量/上网电量修复明显,营业收入同比增长7.31%,同时运营管理成本压降得当,2Q24 EBITDA环比提升60%。富国首创水务REIT方面,深圳水厂今年汛期进水同比增加,带动整体日均污水处理量同比提升6%;合肥项目产能利用率环比修复,提升7pct至87%。

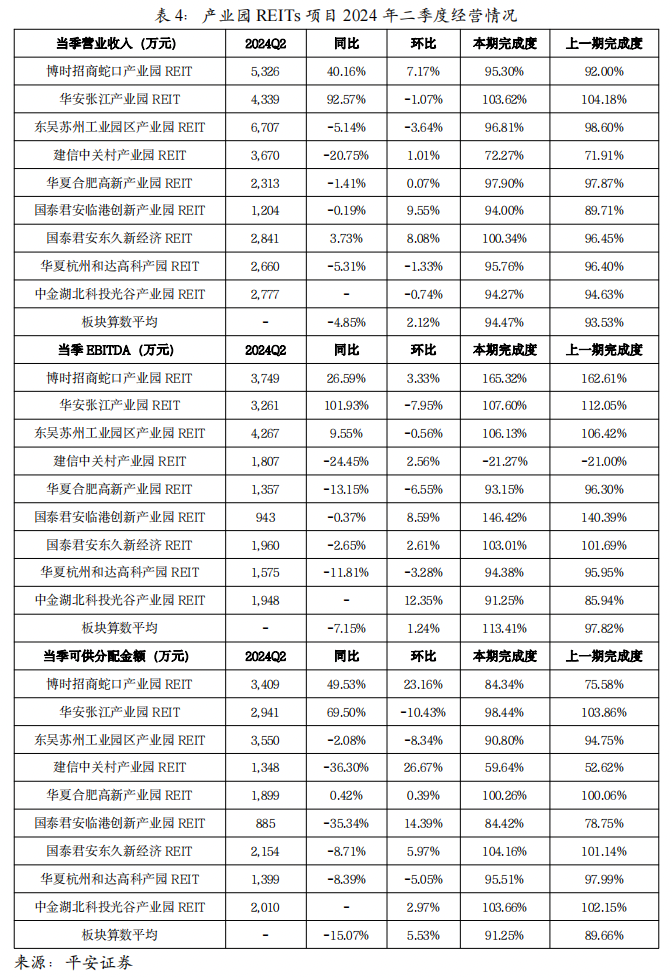

产业园:经营下行趋势有所减缓

二季度,部分产业园项目在“以价换量”策略下经营逐步企稳,建信中关村REIT、华安张江产园REIT的张润大厦等均呈现出租率上涨而租金下降的情形。不过,多数底层资产出租率同比有所下行,产业园市场竞争较为激烈。宏观经济慢复苏的背景下,招商大环境或仍面临较大压力,产业园板块经营进一步修复和改善仍有待企业活动复苏的明确信号。

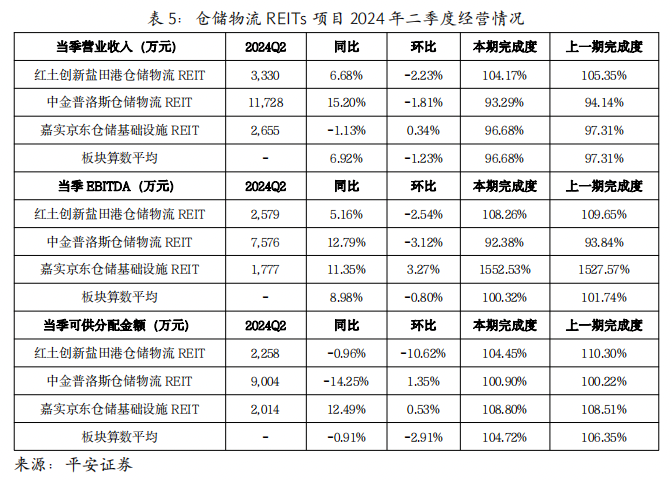

仓储物流:经营表现边际弱化

二季度仓储物流板块收入环比小幅下行,在供需面因素共同影响下行业仍处于调整阶段。供应集中放量、需求不及预期导致2021年以来我国物流地产行业阶段性进入“供过于求”状态,空置率上升,租金下行。根据戴德梁行统计,2024年一季度,我国整体高标仓库空置率比上季度环比上升0.2pct至16.5%,高标仓库市场平均租金比上季度微降1.4%至32.4元/平方米/月。受宏观经济基本面和行业调整的共同影响,预计仓储物流REITs经营仍将承压,需要运营商凭借积累的行业资源和优势,积极发挥主动管理能力,保持底层资产经营韧性。

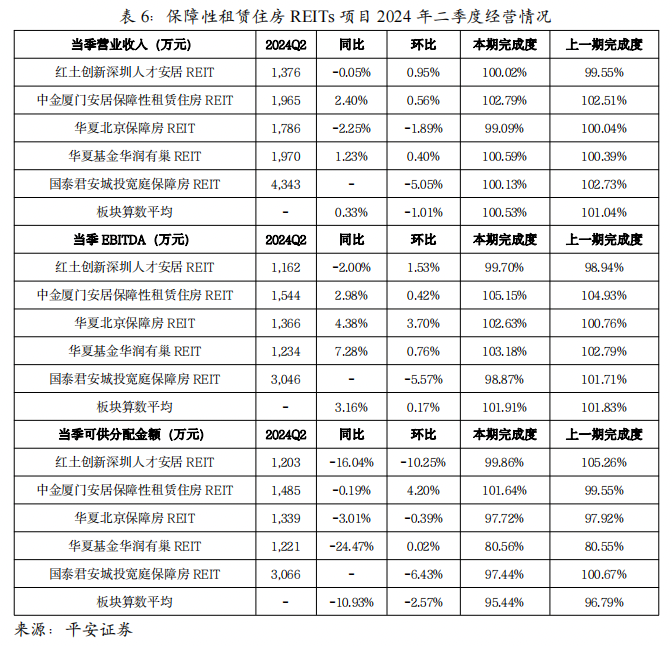

保障性租赁住房:总体经营稳健

二季度保障性租赁住房板块维持韧性表现,除个别市场化项目收入出现较为明显波动外,其余项目经营保持稳定,出租率保持高位运行。厦门安居REIT、深圳安居REIT和北京保障房REIT由于租金水平较市场租金折扣较大,护城河优势明显,短期受市场影响较小,经营确定性较高。华润有巢REIT和城投宽庭REIT则需进一步观察区域市场租金变化可能带来的冲击效应。

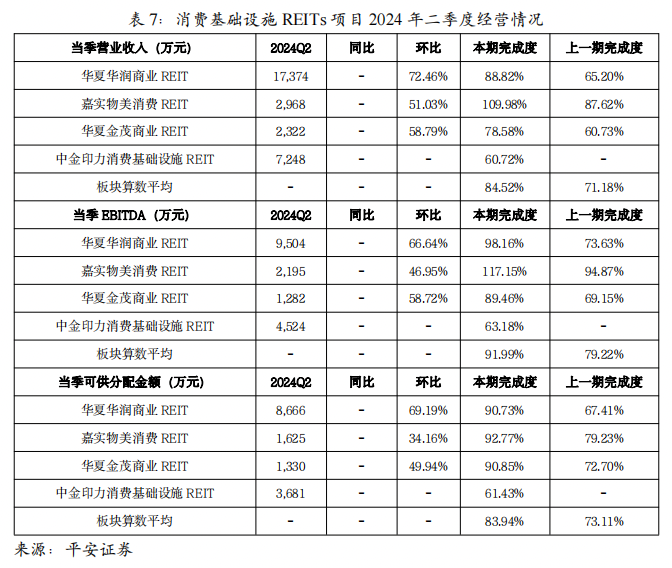

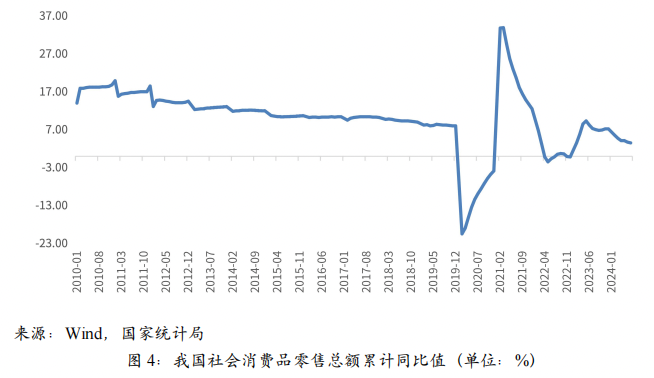

消费基础设施:财务指标完成度提升明显

二季度上市消费基础设施项目整体经营维持相对稳定,财务完成度均有较为明显的提升。板块平均收入完成度由1Q24的71.18%升至2Q24的84.52%。嘉实物美REIT收入、EBITDA完成度为板块最高,或主要得益于三方面因素:一是底层资产质量好,位于城区核心地段;二是项目运营方主动管理能力优秀;三是侧重刚需消费,经营韧性强。上半年,我国消费修复动能趋弱,社零总额累计同比增速持续放缓,消费信心仍有待提振。

思考:关注REITs资产的配置价值

相较于美国REITs市场超1万亿美元的总市值、单只产品近100亿美元的平均市值,国内REITs市场的总体量和单只产品体量均较小,未来市场扩容发展空间巨大。市场方面,当前我国宏观经济增速趋缓,房企、地方政府等主体陷入流动性困境,客观上为REITs市场扩容发展提供了一定条件。政策层面,1014号文①对REITs项目上市审核管理进行了大幅优化,包括扩容资产范围类型、压实各方责任、优化业绩考核指标等,为REITs常态化发行提供了有力保障。综合来看, REITs市场高质量扩容前景良好。

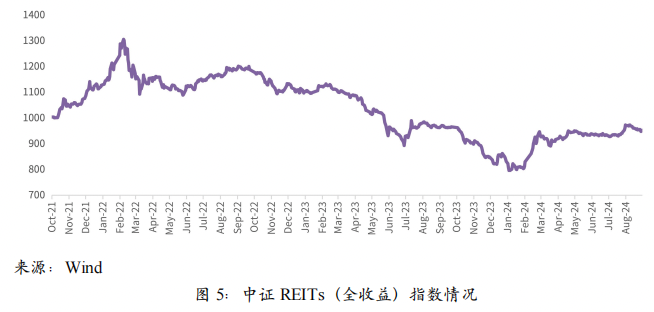

二季报业绩公布之后,REITs二级市场整体反应较为积极,中证REITs(全收益)指数最高涨幅一度达到4.02%(截至8月15日收盘),之后回落至1.75%(截至9月6日收盘),主要原因是市场预期与实际业绩的落差在价格上的反映。例如,前期情绪较为悲观、但业绩边际改善的产业园涨幅靠前;能源板块因前期热度高,但二季度业绩表现一般而有所回落;高速公路板块虽然业绩偏弱,但此前市场已有一定程度的定价,业绩发布后基本保持稳定。

在“低利率+资产荒”背景下,REITs作为高分红、风险适中、低相关性的资产,其配置价值依然较高。首先,经营稳健、业绩确定性高的REITs产品(如保障性租赁住房、环保等)仍是首选。若利率水平持续下行,此类高分红、高确定性资产价值有望进一步提升。同时也建议关注出现阶段性回调后的布局机会。其次,针对经营逐步企稳且具有一定韧性的项目(如部分产业园等),可关注在估值性价比较高时的配置机会。再者,建议积极关注目前市场存在预期差同时运管能力突出的项目(如部分消费基础设施等)。

执笔人:韩鸣飞

注释:

①“1014号文”是指7月26日国家发展改革委发布的《关于全面推动基础设施领域不动产投资信托基金(REITs)项目常态化发行的通知》(发改投资[2024]1014号)。

免责声明

本文章仅代表作者个人意见,不代表中诚信托有限责任公司(以下简称“中诚信托”或“本公司”)官方立场。其中引述信息来源于公开资料,中诚信托对本文章信息的准确性、可靠性、完整性、时效性不作任何明示或暗示的保证。在任何情况下,本文章所表述的任何观点或提供的任何信息均不构成对任何人的投资建议,对依据或者使用本文章表述观点和信息所造成的任何后果,中诚信托及/或其关联机构、关联人员均不承担任何形式的责任。