2024年10月21日-2024年10月27日

本文要点

重点关注:10月LPR报价出炉,其中,1年期LPR为3.10%,5年期以上LPR为3.60%,均下降25个基点。这是今年以来LPR第三次下降,也是降幅最大的一次。

简评:本次LPR下调,政策宽松的信号意义较强。在企业和居民端,本次LPR报价下调可继续降低实体经济融资成本和房贷利率,减少居民还贷支出、并缓解居民提前还贷现象,提振国内投资和消费需求。

国内政策方面:财政部副部长廖岷表示,除货币政策外,中国还将加大财政政策逆周期调节力度,在化解地方政府债务、稳定房地产市场、提高重点群体收入、保障民生、推动设备更新和消费品以旧换新等方面实施一系列强有力措施,通过政府支出撬动社会投资、刺激消费,增加有效需求。国家发改委透露,2025年,我国将继续发行超长期特别国债并进一步优化投向,仍将保持有力度的安排支持国家重大战略实施和重点领域安全能力建设。

国内经济方面:1-9月份,全国规模以上工业企业实现利润总额52281.6亿元,同比下降3.5%。受去年同期高基数等因素影响,9月份,规模以上工业企业利润同比下降27.1%。

简评:在高基数、价格下行、成本高位、需求不足等压力下,1-9月规上工业企业利润增速累计同比较前一月的0.5%转为负增。9月利润同比下降27.1%,跌幅较前一月继续扩大。

国际方面:美联储卡什卡利重申,他倾向于在未来几个季度放慢降息步伐。日本央行行长植田和男表示,正在思考未来政策正常化的适当规模,以及如何最好地分配各个时期的加息总量。IMF全球经济展望报告称,预测2024年全球GDP增长率为3.2%,与7月份的预测保持不变;2025年预计增长3.2%,低于7月份预测的3.3%。

资本市场:10.21-10.25,市场做多情绪活跃,市场指数保持上行;市场流动性保持合理充裕,市场短期资金价格有所上行;债券市场,中证国债指数和中证企业债指数双双下行。上周,商品市场,黄金价格上涨,铜价下跌,石油价格反弹;美国大选临近,美元指数保持强劲,人民币兑美元呈双向波动状态。

重点关注事件

10月LPR报价出炉,其中,1年期LPR为3.10%,5年期以上LPR为3.60%,均下降25个基点。这是今年以来LPR第三次下降,也是降幅最大的一次。

简评:10月LPR报价下调25个基点,为今年以来LPR第三次下降,且为2019年LPR报价改革以来最大的下调幅度,政策宽松的信号意义较强。2024年1年、5年期以上LPR报价已分别累计下调35、60个基点至3.1%、3.6%。

同时,年内第二轮存款利率下调也已落地。10月18日起,中国六大行集体下调存款利率,也是大行自2022年9月以来第六次主动下调存款利率。从调整幅度来看,此次调整较上一轮力度更大。其中,工、农、中、建、交五大行活期存款挂牌利率普遍下调5BP至0.1%;定期存款的不同期限品种挂牌利率均下调25BP,下调之后整存整取3个月期、半年期、1年期、2年期挂牌利率分别降至0.8%、1%、1.1%、1.2%,3年期、5年期挂牌利率降至1.5%、1.55%。邮储银行调整后的整存整取半年期、1年期品种利率比其他大行继续略高1BP、2BP。

在企业和居民端,本次LPR报价下调可继续降低实体经济融资成本和房贷利率,减少居民还贷支出、并缓解居民提前还贷现象,提振国内投资和消费需求。根据市场的测算,9月24日下调存量房贷利率约50个基点,可减少居民每年还贷支出约1500亿元;10月5年期以上LPR报价再度下调,有望进一步降低存量及新增房贷利率25个基点,预计减少居民每年还贷支出500-1000亿元。

在商业银行端,9月MLF利率已下调30基点,中标利率2.00%。四季度MLF到期量合计3.69万亿,50bp降准能够对冲接下来将大量到期的MLF,在补充流动性的同时,帮助降低银行资金成本。而逆回购利率和存款利率的下降则能更直接更高效地为银行负债端降成本。此外,央行行长在“9·24”发布会及金融街论坛均表示年内还将择机降准25-50bp。

随着稳增长“组合拳”陆续落地执行,预计四季度社融数据、经济数据等呈现边际改善的可能性不断提升。

政策影响因素

(一)国内政策信息

1.财政部副部长廖岷表示,除货币政策外,中国还将加大财政政策逆周期调节力度,在化解地方政府债务、稳定房地产市场、提高重点群体收入、保障民生、推动设备更新和消费品以旧换新等方面实施一系列强有力措施,通过政府支出撬动社会投资、刺激消费,增加有效需求。中国有信心实现全年5%左右的经济增长目标,并继续为全球经济增长注入动力。

2.国家发改委透露,2025年,我国将继续发行超长期特别国债并进一步优化投向,仍将保持有力度的安排支持国家重大战略实施和重点领域安全能力建设。截至目前,今年7000亿元的中央预算内投资已经下达,1万亿元超长期特别国债里用于“两重”建设的7000亿元也全部落实到项目。

(二)货币政策信息

1.公开市场操作

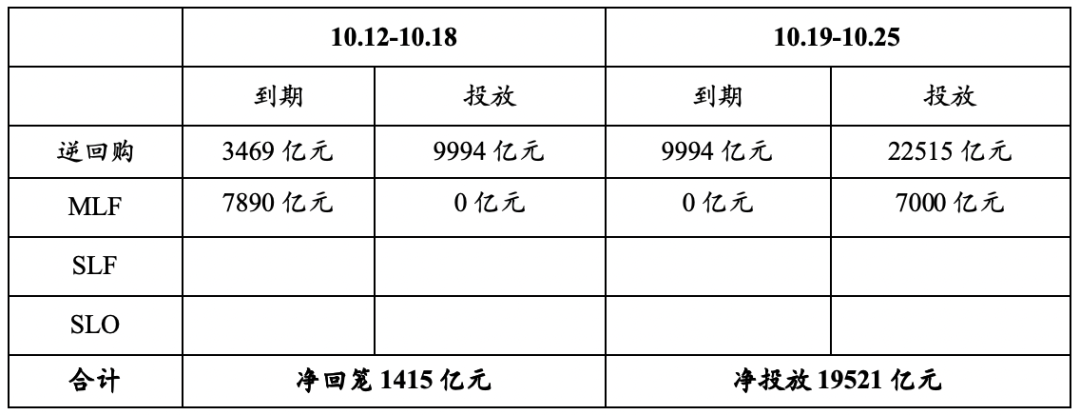

根据央行公告,10.19-10.25,央行累计开展公开市场逆回购操作22515亿元,MLF投放7000亿元;共有9994亿元逆回购到期,MLF到期0亿元,共实现资金净投放19521亿元。

2.继六大国有行以及招商银行、平安银行后,中信银行、光大银行、兴业银行、浦发银行、民生银行、广发银行、华夏银行等多家股份行10月21日宣布跟进下调存款挂牌利率。从下调幅度来看,各大股份行与六大国有行调整幅度保持一致,活期存款利率下调5个基点至0.10%,各期限定期存款挂牌利率均下调25个基点。此外,中信银行称,自10月21日起,调整通知存款专享版产品利率,调整后一天通知存款产品年利率0.65%、七天通知存款产品年利率1.00%。

(三)国际信息

1.美联储褐皮书显示,总体来看,自九月初以来,几乎所有地区的经济活动变化不大,不过有两个地区报告适度增长。尽管不确定性依然较高,但受访者对长期前景的看法略显乐观。通货膨胀继续温和,据报告,大多数地区的销售价格以轻微或温和的速度增长。

2.美联储卡什卡利重申,他倾向于在未来几个季度放慢降息步伐。他支持美联储上个月幅度大于常规的降息,但表示预计未来会议的降息幅度较小。

3.日本央行行长植田和男表示,正在思考未来政策正常化的适当规模,以及如何最好地分配各个时期的加息总量;对过去几个月美国经济发生的状况感到担心;日本央行很难提前确定合适的加息幅度。实现2%可持续通胀的目标仍需时间;在存在巨大不确定性的情况下,通常希望采取谨慎和渐进的方式推进。

4.英国央行行长贝利表示,英国的反通胀进程速度比官员们预期的要快,这可能是央行下个月将继续降息的最新暗示。

5.加拿大央行将关键利率下调50基点至3.75%,符合市场预期,为连续第四次降息。

宏观影响因素

(一)国内经济数据

1.1-9月份,全国规模以上工业企业实现利润总额52281.6亿元,同比下降3.5%。受去年同期高基数等因素影响,9月份,规模以上工业企业利润同比下降27.1%。

简评:在高基数、价格下行、成本高位、需求不足等压力下,1-9月规上工业企业利润增速累计同比较前一月的0.5%转为负增。9月利润同比下降27.1%,跌幅较前一月继续扩大。9月工企利润增速偏低,一是受到去年同期高基数的影响;二是价格下行,9月全国工业生产者出厂价格同比下降2.8%,环比下降0.6%,较前值下行较大;三是企业成本增速快于营收增速,导致企业毛利下降;四是有效需求使收入增速回落,1-9月份规上工业企业营业收入增长2.1%,增速较1-8月份回落0.3个百分点。从行业来看,高技术制造业利润同比增长6.3%,高于规上工业平均水平9.8个百分点,拉动规上工业利润增长1.1个百分点,为规上工业利润提供重要支撑。

2.基金三季报显示,截至9月末,中央汇金投资及中央汇金资产等“国家队”合计持有的主流股票ETF市值超9400亿元,是去年末持仓总市值的8倍以上。具体来看,今年三季度,中央汇金投资选择“按兵不动”,持有的主流宽基ETF没有申购、赎回操作,仍保持原有基金份额不变。中央汇金资产方面,三季度大举增持了沪深300指数ETF,对易方达、华夏、华泰柏瑞、嘉实基金旗下的沪深300ETF等产品累计增持金额超2500亿元。

(二)国际经济数据

1.IMF全球经济展望报告称,预测2024年全球GDP增长率为3.2%,与7月份的预测保持不变;2025年预计增长3.2%,低于7月份预测的3.3%。预测2024年美国经济增长率为2.8%,高于7月份的2.6%;2025年经济增长率为2.2%,高于7月份的1.9%。预测2024年欧元区经济增长率为0.8%,低于7月份预测的0.9%;2025年经济增长率为1.2%,低于7月份的1.5%。

2.韩国央行公布的初步数据显示,经季节性调整后,韩国第三季度GDP环比微增0.1%,远低于经济学家预期的0.5%,也低于韩国央行8月份发布的季度预测。

简评:从细分项来看,韩国居民消费支出表现较好,在本季度增长了0.5%,高于前值的-0.2%;由于芯片制造机等设备的支出增加,设备投资增长了6.9%。建筑和出口则是拖累。其中,建筑投资下降了2.8%;出口受汽车和化工产品的影响下降了0.4%,是自2022年第四季度以来的首次下降。此外,半导体的出口增速已经连续数月放缓,9月的存储芯片出货量的价格增长也有所放缓。韩国是全球经济的金丝雀,相关出口数据表现引发全球对AI需求强度以及芯片销售的势头是否已经见顶的质疑。

3.美国截至10月19日当周初请失业金人数为22.7万人,预期24.2万人,前值自24.1万人修正至24.2万人。

资本市场表现

(一)股票市场表现

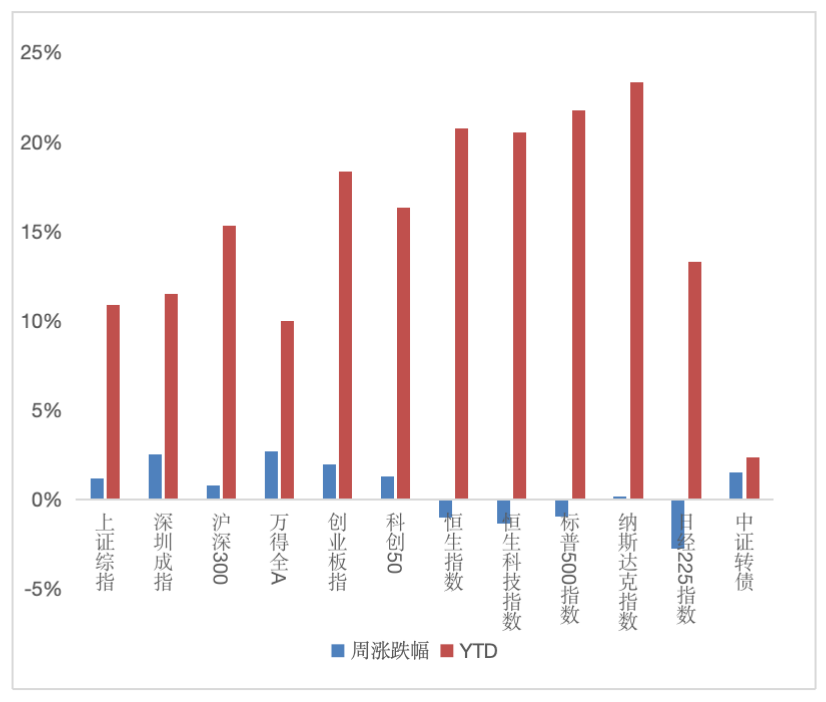

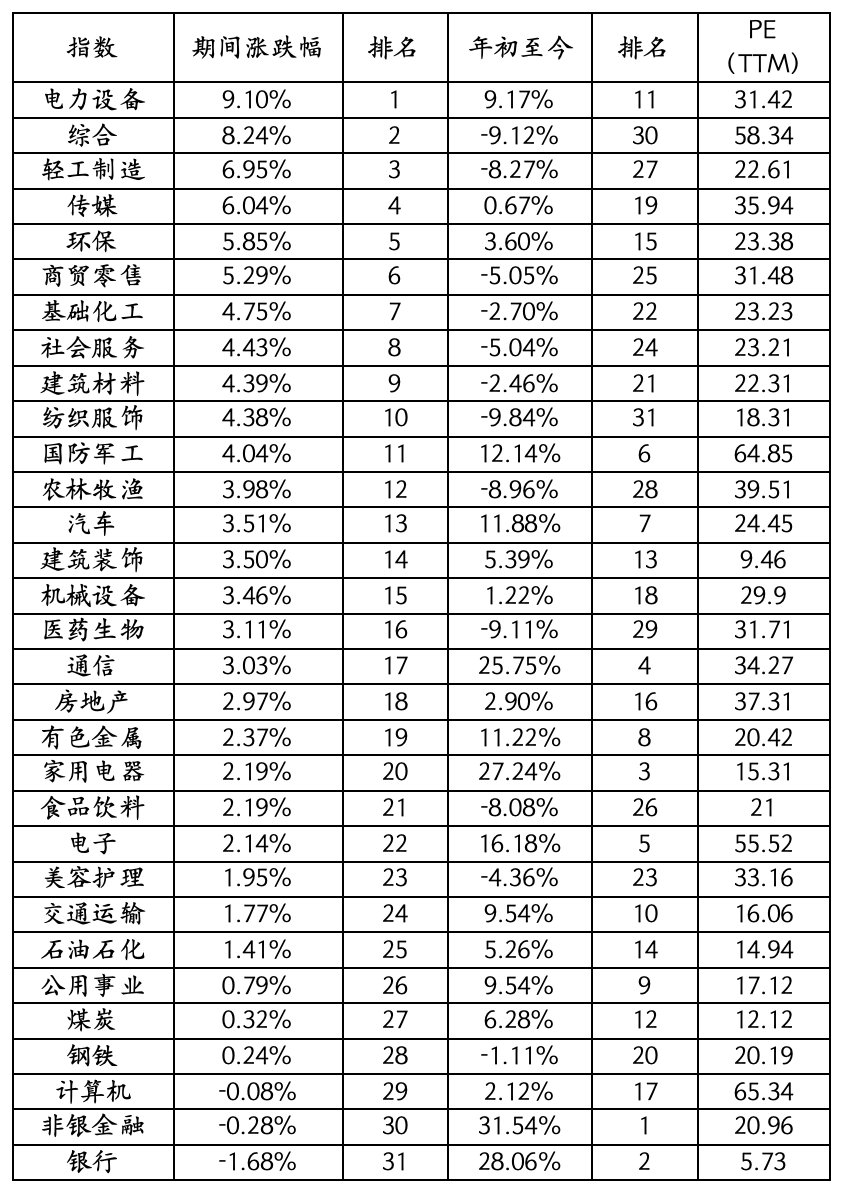

10.21-10.25,市场做多情绪活跃,市场指数保持上行。其中,创业板指上涨2.00%,深证成指上涨2.53%。从行业上来看电力设备、综合、轻工制造等行业涨幅靠前,计算机、非银金融和银行等行业垫底。海外市场方面,恒生指数下跌1.03%,标普500指数下跌0.96%。

(二)市场资金价格表现

10.21-10.25,市场流动性保持合理充裕,市场短期资金价格有所上行。从价格变化趋势来看,DR007上行10.76BP;十年期国债收益率上行3.28BP为2.1239。

(三)债券市场表现

从债券市场表现来看,受10年期国债收益率波动等因素影响,中证国债指数和中证企业债指数双双下行,中证国债指数下行0.85点,中证企业债指数下行0.49点。

(四)商品市场表现

从黄金价格来看,上周COMEX黄金由2730.00美元/盎司上涨至2754.60美元/盎司。地缘政治局势紧张,以及全球贸易摩擦和经济增长放缓预期,增加了市场对避险资产的需求。从铜的价格来看,上周LME铜的价格由9472.50美元/吨下跌至9358.00美元/吨。市场避险情绪有所反复,铜价维持震荡偏弱趋势。从石油价格来看,IPE布油期货结算价由73.17美元/桶反弹至75.90美元/桶。受地缘政治风险及宏观面支撑,国际油价震荡上涨。

(五)汇率市场表现

从汇率来看,上周美元兑离岸人民币汇率由7.1181上涨至7.1351。美国大选临近,美元指数保持强劲,人民币兑美元呈双向波动状态。